|

특히 요즘처럼 실질금리가 낮은 시기에는 연말정산을 통해 세금을 환급 받거나 이자소득세를 한 푼도 내지 않는 절세 보험 상품을 적극 활용하는 지혜가 필요하다. 금융감독원이 최근 보험 소비자들이 알아두면 유익한 보험 관련 세제(稅制)를 자세히 소개했다. 관련 내용은 금융감독원 홈페이지(문의 국번 없이 1332)에서도 확인할 수 있다.

◆위험 대비하면서 절세까지 일석이조

보험으로 세금을 아낄 수 있는 가장 손쉬운 방법으로는 '보험료 소득공제'가 꼽힌다. 근로소득자라면 보장성 보험에 가입해서 납입한 보험료에 대해 연말정산 시 100만원 한도로 소득공제 혜택을 받을 수 있다. 사망·질병·부상 등의 위험에 대해 보장 받는 생명보험, 손해보험, 자동차보험 등이 적용 대상이다. 장애인전용보험의 경우엔 소득공제 시 추가로 100만원을 더 보장 받을 수 있다. 예컨대 근로소득자가 자신을 위한 생명보험료로 연간 100만원을 납입하고 또 별도로 가족 중 장애인을 피보험자로 하는 장애인전용보험에 가입해 100만원을 냈다면 연간 200만원 소득공제를 받을 수 있는 셈이다. 저축성 보험의 경우엔 보장 부분에 대해 납입한 보험료가 소득공제 대상에 포함된다.

◆연금저축보험의 소득공제 혜택도 꼭 챙겨야

노후를 위해 가입하는 연금저축보험은 퇴직연금까지 합쳐 연간 300만원 한도로 소득공제 혜택을 받을 수 있다. 가령 퇴직연금에 가입하지 않은 상태에서 매달 25만원씩 연금저축보험에 불입한다면 연간 300만원 전액을 소득공제 받을 수 있다. 그런데 연금저축보험 가입자는 납입기간 중 소득공제 혜택을 받는 대신에, 노후에 연금으로 받을 때 연금소득세를 납부해야 한다. 연금소득은 다른 소득과 합산해서 종합소득으로 누진과세된다. 이때 총 연금액(국민·공무원·군인연금+연금저축보험+퇴직연금 등)이 연간 600만원 이하로서 분리과세를 선택하면 낮은 세율(5.5%)이 적용된다.

삼성생명 조재영 FP센터 팀장은 "만약 연금저축보험의 소득공제 혜택을 충분히 활용하지 않는다면, 소득공제 혜택은 받지 못해도 이자·연금소득세를 내지 않는 일반 연금보험에 비해 실효성이 떨어질 수 있다"고 조언했다. 때문에 보험료 납입기간을 최대한 늘려 소득공제 혜택을 가급적 오래 챙기고, 연금 받을 때도 수령 기간을 길게 늘려서 소액으로 쪼개 받는 전략이 유리하다는 설명이다. 조 팀장은 "연금을 받을 때 연금저축보험 가입자가 내야 하는 종합소득세는 누진과세 체계이므로, 노후 세금 부담을 덜려면 소액으로 나눠서 오래 받는 것이 유리하다"고 말했다.

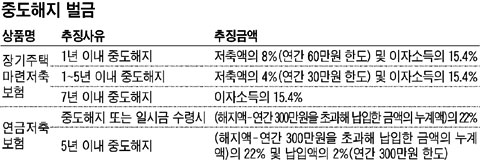

장기주택마련저축보험 가입자도 연간 납입 금액의 40%(300만원 한도)에 대해 소득공제를 받을 수 있다. 7년 이상 유지하면 이자소득세도 비과세된다. 단 연금저축보험과 장기주택마련저축보험은 가입 후 중도에 해지하는 경우 '벌금'이 크기 때문에 유의해야 한다.

◆저축성 보험, 10년 이상 들면 절세 효자

저축성 보험은 보장성 보험과 달리 만기환급금이 납입 보험료를 초과하는 보험을 말한다. 이때 보험 가입 후 10년 이상 유지하면 수령하는 금액 중 납입 보험료를 초과하는 금액에 대해서는 비과세 혜택을 받을 수 있다. 물론 10년 미만 유지한 경우에는 이자소득세를 내야 한다.

일반적으로 금융 소득(이자소득,배당소득)이 발생하면 금융회사는 15.4%의 이자소득세를 원천 징수한다. 노인(만 60세, 여성은 만 55세), 등록 장애인, 국가유공자 등이 전 금융회사를 통틀어 1인당 3000만원 범위 내에서 가입할 수 있는 생계형저축보험도 전액 비과세 혜택을 챙길 수 있다. 가입시한과 저축기간 제한이 없기 때문에 중도에 해지해도 비과세 혜택이 가능하다.

|