MSCI 신흥국(EM)지수에 중국 A주의 편입 비중을 확대하는 방안이 확정되면 EM지수내 한국 비중은 13%대에서 12%대로 줄어들고 4조원 가량의 자금 유출이 전망된다.

|

MSCI는 작년 9월 홈페이지를 통해 올해 5월과 8월 두 차례에 걸쳐 중국 A주 대형주 비중을 시가총액 기준 5%에서 20%로 확대하는 방안을 검토해 올 2월중에 확정할 계획이라고 밝혔다. EM지수내 중국 A주 비중은 작년 10월말 0.71%인데 계획이 실행될 경우 올 9월 2.8%, A주 중형주 주식까지 늘어날 경우 2020년엔 3.4%로 증가할 계획이다.

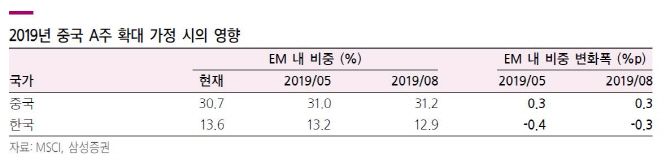

이 경우 EM내 우리나라 비중은 1%포인트 가량 줄어들 것으로 보인다. 삼성증권에 따르면 현재 EM내 우리나라 비중은 13.6%인데 A주 확대 편입시 12.9%로 감소할 것으로 예상됐다. 김동영 삼성증권 연구원은 “A주 포함비율이 시가총액 기준으로 20%가 되면 MSCI EM내 한국 비중은 5월말 0.4%포인트, 8월말 0.3%포인트 감소해 총 0.7%포인트 감소하게 된다”고 말했다. 이는 MSCI에서 함께 추진중인 차스닥 종목이나 중국 A주 중형주 편입 확대, 사우디아리비아 및 아르헨티나 신규 편입 등의 영향을 고려하지 않은 것이라 MSCI EM내 한국 비중은 추가로 더 감소할 것으로 보인다.

김동영 삼성증권 연구원은 “중국 A대형주 포함 비율이 시가총액 기준 20%로 실제 상향 조정된다면 이론상 수급 영향은 9조원 정도 유출될 것”이라며 “과거 경험치를 고려하면 외국인 자금은 4조원 가량 빠져나갈 가능성이 있다”고 밝혔다.

1월 코스피 시장에서 외국인들이 4조원 가량 순매수를 한 것을 고려하면 이 자금이 모두 빠져나갈 것이란 분석이다. MSCI EM지수를 추종하는 글로벌 자금을 2조달러로 가정하고 이중 기초지수의 변경을 즉각 반영하는 패시브 자금의 비중을 20%로 추정해 EM내 한국 비중 감소 추정치를 계산하면 28억달러, 즉 한화로 3조1300억원의 자금이 빠져나갈 것으로 전망된다. 여기에 시일을 두고 반영되는 액티브 펀드 등 관련 추종 펀드까지 고려하면 4조원 가량의 자금 유출이 예상될 것이란 추정이다.

김 연구원은 “최근 몇 년간의 MSCI 변경 이벤트를 살펴보면 ‘가까이서 보면 희극, 멀리서 보면 비극’”이라며 “MSCI 지수 변경 당일 혹은 변경일이 속한 한 달 정도만 보면 MSCI의 시장 영향이 크지 않은 것처럼 보이지만 중장기적 관점에서 보면 MSCI 변경과 외국인 수급의 연관성이 높고 그 규모가 큰 것을 확인할 수 있다”고 분석했다.

◇ 저평가 해소·펀더멘털 약화에 자금유입 한계

작년 중국 A주 대형주가 EM지수에서 0%였다가 시총 5%로 편입되는 과정에서도 외국인들이 국내 증시에서 6조원 가량의 자금 이탈이 나타났다. 다만 작년 외국인 자금이 유출된 것은 MSCI EM지수 변경에 따른 것도 있지만 글로벌 경기 둔화 우려, 유동성 축소 가능성도 영향을 미쳤다.

1월 외국인 자금이 대거 유입되고 있으나 올해 코스피 상장회사의 영업이익이 감소하는 등 이익모멘텀이 사라진 상황에서 이익 추정치도 하향 조정되고 있다. 외국인 자금이 언제 차익실현으로 돌아설지 알 수 없단 분석이다. 정다이 메리츠종금증권 연구원은 “하반기 반도체 업황이 살아날 것이란 기대감, 연방준비제도(Fed, 연준)의 통화 정책 신중함 등에 따라 외국인 자금이 유입되고 있으나 아직 펀더멘털에 대한 확인이 이뤄지지 않은 상황이라 증시 상승에 한계가 있다”며 “어느 정도 저점 대비 많이 주가가 오른 기업들에 대해선 펀더멘털을 확인하고 가려는 경향이 강해질 수 있다”고 말했다. 펀더멘털이 약해진 상황에서 MSCI EM 지수 내 한국 비중까지 감소할 경우 외국인 자금 유입세엔 한계가 있을 것이란 분석이다.

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)