|

페드워치(Fed Watch) 상으로는 1월 동결 확률이 70%대를 웃돌고 있다. 대부분 시장 참여자들이 12월 FOMC를 둘러싼 기대감보다는 불안감을 가지고 시장 대응에 임하고 있음을 나타내고 있다.

한 연구원은 연준의 매파적 인하가 거론된 배경을 두고, 트럼프 리스크, 미국 경기 모멘텀 강화에 따른 금리 인하 명분 축소 등의 전망이 개입된 것으로 판단했다. 다만, 트럼프의 관세, 감세 정책 등이 유발할 수 있는 인플레이션 리스크의 경우, 실제로 데이터에 영향을 주고 증시에 유의미한 충격을 줄지를 가늠하는 시점은 실제 정책 진행이 이루어지는 내년도 하반기 이후가 될 것으로 봤다.

한 연구원은 “일단 주식시장은 12월 FOMC까지 남은 시간 동안 관련 불확실성에 노출되면서 유의미한 방향성이 나타나지 않을 것으로 보인다”면서 “하지만 실제 회의 결과가 최근까지의 달러 인덱스 급등, 미 10년물 금리 급등이 반영해온 수준만큼 매파적인 인하 수위가 높지 않을 가능성을 열어두고 가는 것이 적절하다”고 강조했다.

최근 매그니피센트(M)7 쏠림 현상이 심화되는 과정에서 고점 부담이 누적되고 있으므로, M7 포함한 전반적인 미국 증시가 숨 고르기로 조정을 받을 시 국내 증시의 주가 회복력이 억제될 소지가 있다고도 했다.

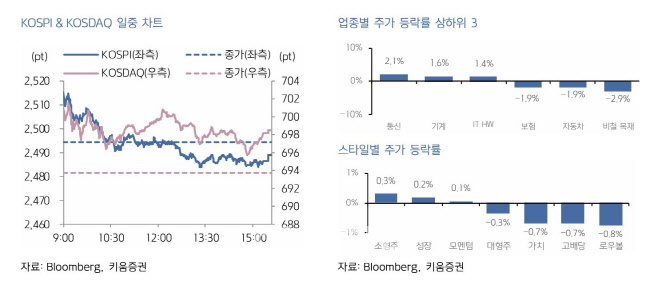

다만, 코스피는 소외 인식이 여전한 가운데 밸류에이션 상으로도 저가 매수 영역에 머물러 있는 만큼, 12월 FOMC 전후의 변동성 장세 혹은 미국 증시의 숨 고르기 성 조정 장세에서 받게 되는 지수의 레벨 다운 압력은 제한적일 것이라고 전망했다.