|

로리 로건 댈러스 연은 총재는 총회 둘째날 ‘시장 모니터링 및 통화정책 시행’ 세션 연설에서 “충분히 긴축적인 금융 환경을 유지하지 않으면 인플레이션이 다시 상승해 우리가 이룬 진전을 되돌릴 위험이 있다”며 “최근 몇달간 금융 환경 완화를 고려할 때 아직 금리 인상 가능성을 완전히 배제해서는 안 된다”고 목소리를 높였다.

최근 미국 장기 국채금리가 뚝 떨어지며 주식시장이 반등하면서 수요를 다시 자극할 우려가 있다는 것이다. 지난해 10월까지만 해도 10년물 국채금리가 5%까지 치솟으면서 주식시장이 급락했고, 연준은 이런 긴축적 금융 환경이 기준금리 인상 효과가 있다며 ‘금리동결’ 결정을 내리기도 했지만, 지금은 상황이 반전됐다는 지적이다. 뉴욕증시는 연말 9주 랠리를 펼쳤고, 10년물 국채금리는 4% 안팎에서 움직이고 있다. 자산 가격이 오르면 수요가 늘면서 인플레이션을 다시 자극할 수 있다.

그는 “인플레이션이 매우 좋은 진전을 이루고 경제가 재균형을 보이고 있긴 하다”면서도 “하지만 우린 지금까지 이룬 진전을 지속할 만큼 정책이 충분히 제약적인지 초점에 맞추고 있다”고 했다. 그러면서 “지정학적 리스크 중 일부는 공급망에 다시 영향을 미칠 수 있다”고 덧붙였다.

다만 로건 총재는 국채 등을 매각해 시중 유동성을 흡수하는 ‘대차대조표 축소’ 속도를 늦춰야 할 수도 있다고 덧붙였다. 그녀는 “금융시장에 아직 충분한 유동성이 있긴 하지만 개별은행이 제약을 받기 시작했다”며 “대차대조표 축소 속도를 늦추기 위한 논의를 시작하는 게 적절하다”고 했다. 연준은 지난해 긴축기조로 돌아오면서 팬데믹 이후 대폭 증가한 자산을 축소하기 위해 ‘양적긴축(QT)’에 속도를 냈는데 속도조절에 나설 수 있음을 밝힌 것이다.

이는 금리인하가 아닌 다른 형태의 ‘피벗’을 시사하는 대목이지만 로건 총재는 추가 인터뷰에 “역(逆)환매조건부채권(RRP·역레포) 잔액이 낮은 수준에 떨어진 상황에서 자산 재분배를 매끄럽게 하고 성급하게 중단해야 할 가능성을 줄이는 차원일 뿐이다”고 선을 그었다. 역레포는 시장의 유동성을 줄이기 위해 중앙은행에서 돈을 거두고 일정 이자를 줄이는 것을 의미한다.

미국 재무부 수석이코노미스트를 지낸 캐런 다이넌 하버드대 교수도 공급 충격이 다시 올 리스크를 대비해야한다고 경고했다. 그는 “우크라이나 전쟁에서 보았듯 약 10~20%의 확률로 공급이 충격을 받는 어려운 시나리오가 있다”며 “대만이 중국과 갈등뿐만 아니라 지진 등으로 반도체 산업이 중단되는 다른 뭔가를 염두에 둬야 한다”고 했다.

|

◇‘테일러 준칙’ 창시자 “美경제 소프트랜딩하지만…2%목표치 고수해야”

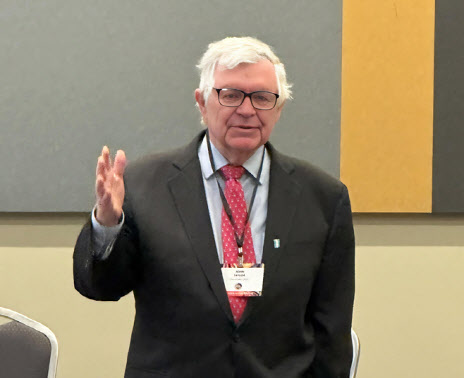

현대 통화정책에 지대한 영향을 끼친 ‘적정금리’ 준칙을 만든 존 테일러 미국 스탠퍼드대 교수는 연준이 ‘인플레이션 2% 목표치’는 여전히 고수해야 한다며 여전히 ‘매파(통화긴축)’를 고수했다. 물가가 3%대 초반까지 내려오긴 했지만 인플레이션 반등 위험이 남아 있는 상황에서 연준의 정책 신뢰성을 유지하면서 인플레이션과 싸움을 계속 이어나가야 한다고 경고한 것이다.

그는 총회 첫날 ‘통화정책을 정상궤도로 돌리는 방법’ 주제 발표에서 “연준 정책은 소위 ‘테일러 준칙’ 곡선에 항상 뒤처져 있었고, 기준금리를 빠르게 인상하며 덜 뒤처지긴 했지만, 아직 완전히 정상 궤도에 오른 건 아니다”고 했다. 테일러 준칙은 성장률과 물가상승률에 가중치를 부여해 만든 공식으로 제롬 파월 연준 의장이 이를 활용하고 있다.

|

그는 특히 라틴 아메리카 국가 중앙은행들이 적절한 준칙 없이 통화정책을 펼치고 있는 점을 거론하며 “(테일러 준칙을 적용하는) 미국의 룰을 따라야 하는 것은 아니지만, 전 세계 중앙은행이 지금부터 준칙에 의거해 정책을 시작해야 한다”며 “재정정책, 규제정책도 중요하지만, 지금은 통화정책 정상화에 더욱 집중해야 할 때”라고 재차 강조했다.