|

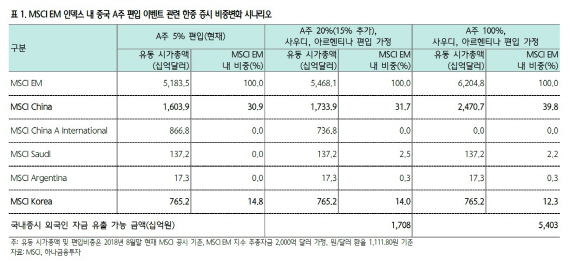

김용구 하나금융투자 연구원은 2일 보고서를 통해 “MSCI EM지수 내 중국 A주 비중을 종전 5%에서 20%까지 확대하고자 하는 공식논의가 본격화됐다”며 “업계 의견수렴 과정 이후 내년 2월말 상세안이 확정되며, 8월 정기변경을 기해 해당 지수에 반영될 예정”이라고 설명했다.

김 연구원은 “원안 확정시 MSCI EM 지수 내 한국 비중은 지난 9월말 기준 14.8%에서 14.0%로 0.8%포인트 하락할 전망이며, 장래 100% 완전 편입시 12.3% 수준까지 급전직하할 공산이 크다”고 내다봤다.

이에 따른 외국인 수급 파장에 시장은 주목하고 있다. 김 연구원은 “ MSCI EM지수 추종 글로벌 패시브 자금을 2000억달러 규모로 추산할 경우 중국 A주 20% 편입의 국내 증시 영향은 1조7000억원 규모 외국인 수급 이탈로 파급될 것”이라며 “일각에선 해당 지수를 추종하는 1조3000억달러 규모 액티브 자금의 존재를 들어 관련 파장의 증폭 우려를 제기하고 있으나, 한국의 EM지수 내 최고 수준의 이익기여도 대비 시가총액 비중간 괴리를 고려할 경우 액티브 펀드의 동조화 가능성은 미미하다”고 판단했다.

다만 국내 증시가 MSCI EM 지수에 남아있는 한 중국 A주 비중확대에 따른 수급 충격이 장기간에 걸쳐 반복된다는 점에 주목할 필요가 있다는 평가다. 김 연구원은 “지난 2013년 1~6월 지속됐던 뱅가드사 한국 관련 6개 상장지수펀드(ETF) 벤치마크 변경 당시 명목상 수급 영향은 7조원 규모 외국인 자금이탈이었으나, 실제 파장은 10조원 규모로 증폭됐다”며 “해당 이슈는 국내 증시 외국인 수급환경의 제약요인으로 작용할 여지가 많다”고 말했다.

이어 그는 “결국 중장기적 해법은 한국증시의 MSCI 선진지수 편입”이라며 “해당 지수 편입 여부는 원화의 역외 현물환 시장 허용 여부가 시금석으로 작용할 공산이 크다. 이를 위해선 정부의 통화·외환정책 및 거시정책 기조의 전향적 입장선회가 핵심 선결과제일 것”이라고 판단했다. MSCI와 글로벌 인덱스·ETF 투자가를 대상으로 한 정부차원의 전방위적 홍보활동이 절실한 시점이라는 평가다.

![“몰카 가해자가 ‘그 사람'”…27세 예비 신부는 왜 사망했나 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111300004t.jpg)