|

구 연구원은 “신제품 케이캡(위식도역류질환), 프롤리아(골다공증), 큐시미아(비만)의 합산 매출은 전 분기보다 25% 증가했다”며 “신제품 매출 비중의 증가로 인한 매출총이익률(GPM)은 전 분기 대비 2.7%포인트 개선됐다”고 분석했다.

특히 3분기는 비수기임에도 코로나19로 인한 신규 수요 발생으로 프리베나 매출(147억원)이 지난해 같은 때보다 150.0% 증가할 것으로 추정, 이를 감안한 2020년 예상 주당순이익(EPS)을 15.1% 상향 조정했다.

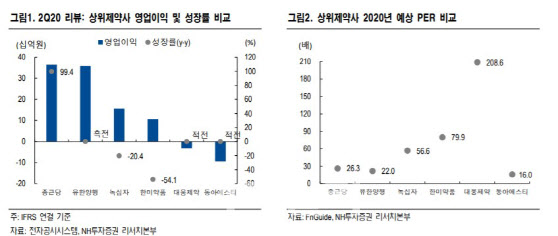

구 연구원은 “고성장 중인 신제품 효과로 영업 레버리지 효과가 나타나고 있어 2020년 연간 영업이익 추정치를 기존 대비 14% 증가한 1229억원으로 추정한다”며 “이는 국내 상위 제약사 가운데 최대 규모”라고 설명했다.

그는 “하반기 CKD-506(자가면역, HDAC6, 유럽 2a상)의 최종결과보고서 수령, CKD-516(대장암)와 임핀지(Imfinzi)의 병용 국내 1상 개시 등 다수의 연구개발(R&D) 모멘텀이 기대된다”며 “종근당은 실적으로 밸류에이션을 정당화하고 있다”고 진단했다.

한편 상위 제약 6개사 평균 12개월 선행 주가수익비율(PER)은 44배인 반면, 종근당의 멀티플(수익성 대비 기업가치)은 25배에 불과하다며 추가적인 주가 상승 여력은 충분하다고 판단했다.

!["새벽배송 없이 못 살아" 탈팡의 귀환…쿠팡 완전회복+α[only이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000552t.jpg)