|

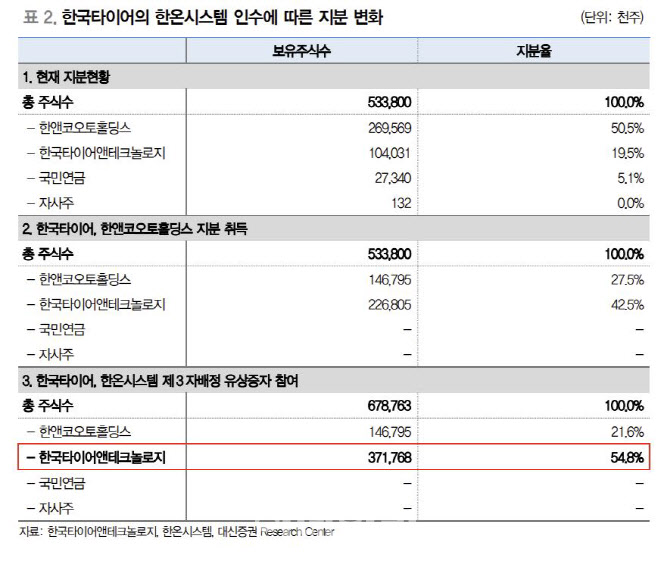

한국타이어는 1조8000억원을 투입해 기존 지분율 19.5%에서 최종 54.8%로 확대하며 한온시스템에 대한 최대주주 지위를 획득하게 될 예정이다. 한온시스템은 제3자 배정 유상증자를 통해 6000억원 규모의 자금을 조달하고, 채무상환(2000억)과 운영(4000억) 자금으로 투입할 계획이다.

김 연구원은 이번 한국타이어의 이사회 승인 공시로 한국타이어의 한온시스템 인수 관련 불확실성은 일차적으로 해소될 것이라고 전망했다. 인수절차 마무리됨에 따라 한국타이어의 주주 환원 기조 변화한다면 한국타이어의 밸류에이션 리레이팅과 한온 시스템의 실적, 경영 정상화 기대감 동반 상승 가능할 것으로 전망했다.

특히 지난 5월 이후 한국타이어의 한온시스템 인수 MOU 체결 이후, 주가가 각각 21%, 34% 동반하락했는데 인수 불확실성은 상당부분 반영됐으며, 단기 반등 가능성 존재한다는 분석이다.

김 연구원은 “견조한 실적 대비 주가 하락 지속된 한국타이어의 3분기 실적 모멘텀 여전히 유효하다”며 “다만, 추세 상승 위해서는 지분 인수, 유상 증자 관련 회계처리 마무리되고, 한국타이어의 주주환원책과 한온시스템 경영 로드맵 확인 필요하다고 판단한다”고 강조했다.

!['190억 펜트하우스' 장동건♡고소영의 집 내부 어떤가 봤더니…[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26030800090t.jpg)

!['720만원 복지비' 2주 휴식에 최신장비도 지원하는 이 회사[복지좋소]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26030800141t.jpg)