|

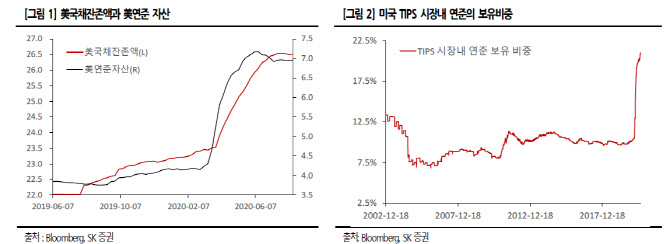

이 연구원은 “과거 연준이라면 TIPS 내에서 연준이 보유하고 있는 자산의 비중이 이렇게 늘어날 정도로 인플레 기대심리를 올리려는 시도를 하지 않았을 것”이라며 “연준은 인플레이션 파이터여야 하기 때문”이라고 설명했다. 그럼에도 연준이 인플레 심리를 키우는 것은 역으로 그 만큼 디플레이션 압력이 크기 때문이다.

이 연구원은 “연준의 현재 경기에 대한 판단이 어떤 수준일지를 짐작하게 하는 대목”이라며 “이번 주 발표되는 연방공개시장위원회(FOMC) 의사록에서 연준이 생각하는 현재 경기 판단과 향후 쓸 수 있는 카드에 대한 점검 내용을 주의 깊게 살펴볼 필요가 있다”고 밝혔다.

9월 FOMC 회의는 금융시장에 미치는 영향을 감안할 때 매우 중요하다. 이 연구원은 “경기와 인플레이션에 대한 판단 뿐 아니라 연준이 향후 장기 금리를 낮은 수준으로 유지하기 위해서 어떤 추가정책을 내놓을지에 관심이 집중되고 있다”며 “최근 시장의 우려를 요약하면 ‘연준의 조치로 회사채 금리도 충분히 안정되어 있는 상황이지만 시장이 좀 흔들리면 연준이 이제 쓸 수 있는 카드가 없는 상황인 것 같은데 큰 변동성 장세가 나타날 수 있을 것 같다’이다”고 설명했다.

이를 고려해 연준은 시장의 조금의 걱정거리도 남겨두지 않을 것이란 게 이 연구원의 설명이다.

이 연구원은 “언론이나 논문을 통해 9월 회의에서 발표될 수 있을 것으로 유력하게 지목되고 있는 제도가 ‘평균물가목표제(Average Inflation Targeting)’”라고 설명했다. 6월 샌프란시크소 연준에서 발표한 논문 ‘Average is good enough: Average-Inflation Targeting and the ELB, Robert Amano, July 2020’에 따르면 평균물가목표제 성과가 인플레이션 타게팅보다 경기 안정화 효과가 더 큰 것으로 분석됐다.

!['과대망상'이 부른 비극…어린 두 아들 목 졸라 살해한 母[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021700001t.jpg)