|

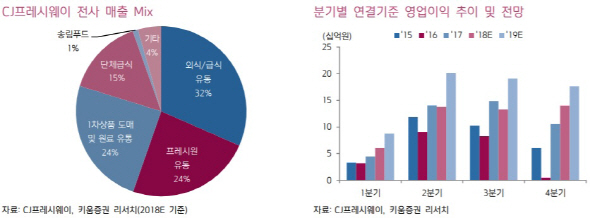

박상준 키움증권 연구원은 “지난해 4분기 연결기준 영업이익은 140억원으로 시장 컨센서스를 상회할 것”이라며 “최저임금 인상 부담과 거래처 구조조정 관련 비용에도 불구하고, 단체급식 단가 인상 및 신규 수주 호조, 외식 경로 수요 반등 및 거래처 믹스(Mix) 개선으로 인해, 성수기(2~3분기) 이상의 실적 레벨이 기대된다”고 밝혔다.

박 연구원은 “실적의 계절성을 감안한다면, 작년 4분기 영업이익 레벨은 2~3분기 대비 의미 있게 상승한 것으로 판단된다”며 “통상 외부 활동이 많은 2~3분기 실적이 높은 편이고, 동절기 골프장 경로 영업 위축으로 1분기와 4분기의 실적이 낮은 편이기 때문이다”고 언급했다. 그러면서 “실적 레벨(Level)의 구조적 상승은 식자재유통과 단체급식에서 오랜 기간 MS를 확장해 온 효과 덕분”이라고 덧붙였다.

MS 확대 효과로 인해 수익성 상승의 가능성이 높아졌다는 분석이다. 부그는 “외식 업체들의 가격 인상이 가속화 되고 있다”며 “CJ프레시웨이 기존 거래처의 매출이 반등하면서, 몇 년간의 MS 확장 효과가 실적으로 나타나기 시작할 것”이라고 설명했다. 또 “단체급식 시장에서 협상력 상승하고 있다”면서 “이는 가격 경쟁력 제고와 판가 협상력 상승으로 이어질 수 있기 때문에 수익성의 구조적 상승이 가능하다”고 언급했다.

박 연구원은 “수익성이 높은 송림푸드의 가동률 상승했다”며 “2017년말 증설 이후 매출 성장이 지연되면서, 송림푸드의 수익성이 하락한 상황이다. 2019년부터는 캡티브(Captive) 물량 확대를 통해, 본격적인 매출 확대가 나타날 것”이라고 기대했다.

![악몽의 크리스마스…32명 사상자 낸 도봉구 아파트 화재[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122500001t.jpg)