|

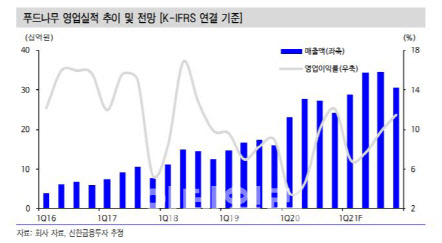

홍 연구원은 “1분기에 투하한 광고선전비는 4월부터 판매량 증가로 확인되고 있다”며 “6월에도 4~5월의 추세가 이어진다면 매출액 증가율은 추정치를 상회할 가능성이 크다”고 강조했다.

영업이익 추정치 역시 상향 조정했다. 고정비성 성격의 광고선전비 증가분(상반기에 집중)보다 매출총이익 증가분이 더 크기 때문이다. 또 2분기 판관비율은 2.3%포인트 상승하지만 영업이익은 전년 대비 10% 가까이 증가할 것으로 내다봤다.

홍 연구원은 “푸드나무의 올해 연결 매출액은 1022억원으로 전년보다 57.8% 증가할 것으로 기대된다”며 “공격적인 추정이 아니다. 광고선전비 집행이 일단락되는 하반기부터는 수익성도 급격히 개선될 것”이라고 분석했다.

그는 “하반기 합산 영업이익은 전년 대비 2배 가까이 증가할 전망”이라며 “중국 모멘텀은 언제 가세해도 이상하지 않은 상태고 2개 라인 설치는 물론 유통 허가도 이미 획득했기 때문”이라고 설명했다.

홍 연구원은 또 “신종 코로나바이러스 감염증(코로나19) 영향이 일단락되면 닭가슴살, 소프트볼을 필두로 즉각적인 생산에 진입한다”며 “압도적 성장성 대비 밸류에이션은 여전히 매력적”이라고 평가했다. 이에 올해 하반기부터의 12개월 선행 주가수익비율(PER)은 17~18배 내외로 추정했다.

![러시아가 누리호 엔진 줬다?”...왜곡된 쇼츠에 가려진 한국형 발사체의 진실[팩트체크]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031301228t.jpg)

![살인 미수범에 평생 장애...“1억 공탁” 징역 27년 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031400001t.jpg)