금감원은 6일 A씨와 같은 사례를 막기 위해 채권 투자자들이 현명하게 채권 투자를 할 수 있게 노하우를 안내했다. 최근 채권금리의 상승으로 개인투자자의 채권 순매수규모가 늘어나는 등 채권 투자에 대한 관심이 높아지고 있지만, 채권의 종류와 위험이 다양하고 채권특성 및 거래방법에 대한 이해부족으로 민원이 발생하고 있어서다.

|

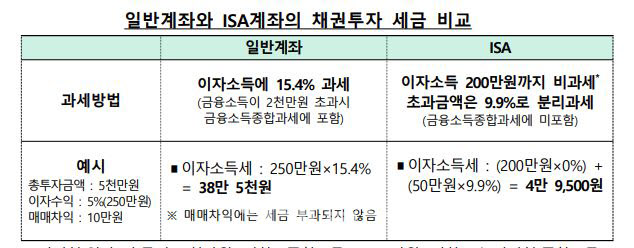

금감원은 또 개인종합자산관리계좌(ISA), 개인형 퇴직연금(IRP) 등을 통해 채권에 투자할 경우 절세가 가능하다는 점도 언급했다. 일반 계좌로 채권에 투자할 경우 이자소득의 15.4%를 세금으로 내지만, ISA는 이자소득에 대해 200만 원까지 비과세, 초과 금액은 9.9%의 분리과세 혜택을 받을 수 있기 때문이다. 또한, IRP 등의 경우 연간 최대 900만 원까지 세액공제를 받을 수 있다.

그러면서 금감원은 파생결합사채(ELB)는 발행사인 증권사의 지급 여력에 따라 원리금을 상환되지 않을 수 있다는 점도 경고했다. ELB는 원리금지급형 상품이지만, 예금자 보호대상이 아니며 투자금도 법적으로 별도 예치 의무가 없기 때문이다. 따라서 증권사가 파산하면 투자원금과 수익을 돌려받지 못할 위험이 있다.

발행사가 우량한 기업의 주가 등을 ELB의 기초자산으로 설정하는 경우가 많으나 기초자산은 수익률 수준에만 영향을 줄 뿐 파생결합사채의 원리금 상황 가능성과는 무관함에 따라 위험성을 충분히 이해하고 투자해야 한다는 것이 금감원의 설명이다.

|

마지막으로 금감원은 펀드 만기와 편입채권의 만기를 맞춰서 운용하는 만기매칭형 펀드로 채권에 투자할 경우 환매 수수료를 반드시 확인하라고 설명했다. 만기매칭형운용 도중 중도 환매 요구가 발생하면 채권을 만기까지 보유하지 못할 위험이 있어 관련 수수료가 환매대금의 3~5%로 매우 높아질 수 있다. 금감원은 “운용 도중 환매 요구가 있을 경우 편입한 채권을 만기까지 유지하지 못하고, 일부 채권을 급하게 소액으로 처분함에 따라 펀드에 손실이 발생할 수 있다”며 “자신의 투자기간에 맞는 만기매칭형 펀드를 선택하고, 환매수수료 수준도 반드시 확인해야 한다”고 당부했다.

![여수산단은 좀비 상태...못살리면 한국 산업 무너진다[only 이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031201409t.jpg)

![가정집서 나온 백골 시신...'엽기 부부' 손에 죽은 20대였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031300001t.jpg)