|

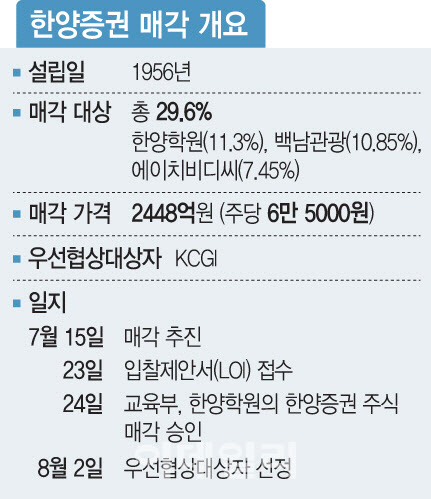

KCGI는 프로젝트 펀드를 조성해 총 2448억원의 인수 자금을 마련하고 있다. 인수 대상은 한양학원(11.3%)과 계열사 백남관광(10.85%), 에이치비디씨(7.45%) 등이 보유한 한양증권 지분 29.6%(376만6973주)다. 펀딩을 위해 다올투자증권, OK금융, 메리츠증권 등 국내 금융사들과 태핑하고 있지만 아직까지 투자확약서(LOC)를 작성한 곳은 없는 것으로 전해졌다.

일주일의 시간을 더 벌었지만 KCGI가 자금 조달에 실패할 가능성도 커지고 있다. KCGI는 지분 인수 가격을 주당 6만 5000원으로 책정했는데, 우협 선정 결과가 나온 지난달 2일 한양증권 종가(1만5580원)의 4배 수준이다. IB업계 관계자는 “주당 가격이 공개됐을 때부터 프리미엄이 과도하다는 평가가 이미 나왔다. LP로 들어올 곳이 많지 않을 것”이라고 전했다.

펀딩에 성공하더라도 금융당국의 대주주 적격성 심사도 통과해야 한다. 특히 프로젝트 펀드로 금융사를 인수하는 경우 GP(펀드 운용사)인 펀드에 출자한 LP들에 대한 적격성을 모두 따져보기 때문에 심사 문턱은 더 깐깐해진다. KCGI의 우협 선정 과정에서 향후 경영권 회수를 염두에 둔 ‘파킹딜’ 의혹이 제기된 만큼 당국의 눈초리도 매서워진 상태다.

KCGI가 인수에 실패한다면 기회는 LF에 돌아간다. LF는 KCGI와 달리 인수에 필요한 자금 증빙도 모두 마친 것으로 전해졌다. 또 대주주 적격성 심사 통과 가능성도 더 높게 평가된다. 2019년 코람코자산신탁을 인수한 뒤 코람코자산운용 등 금융 계열사를 거느리고 있어 한양증권 인수 후 시너지 효과도 기대된다.

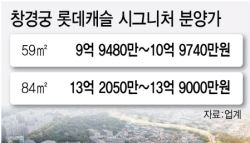

다만 가격이 변수다. LF는 한양증권 인수에 2000억원 초반의 가격을 제시한 것으로 알려졌다. KCGI가 적어낸 가격보다 400억원 가량 낮다. 한양증권 지분을 매각해 대학과 병원 등 계열사 재무 건전성을 끌어올리려던 한양학원의 계획에도 차질이 생길 수 있다. 만약 LF가 제시한 가격에 한양학원이 만족하지 못할 경우 매각 자체가 무산될 가능성도 있다.

![오늘도 '눈폭탄', 출근길 비상…두꺼운 외투, 우산 챙기세요[오늘날씨]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112800057t.jpg)

![변심한 애인, 그 끝은 ‘파국'…8세 아들 앗아간 현관문 앞 그림자[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112800001t.jpg)