|

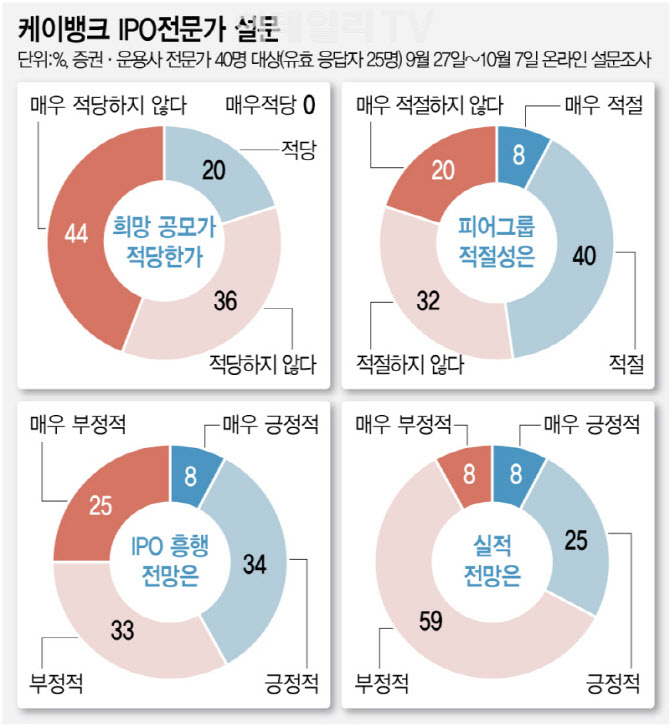

10일 이데일리TV가 펀드매니저·애널리스트 등 시장참여자 40명(유효응답 25명)을 대상으로 진행한 ‘기업공개(IPO) 전문가 서베이’에서 응답자 10명 중 6명(58%)은 케이뱅크 IPO 흥행 가능성을 낮게 봤다.

이유로는 ‘국내외 인터넷은행 시장에서 지속적인 점유율 확대가 어려울 것’과 ‘자산건전성 악화가 예상된다’는 점이 각각 56%, 44%(복수응답)로 많았다. ‘정부의 가계대출 규제로 추가 성장이 어려울 것’이란 응답도 31%(복수응답)로 상위권을 차지했다. 올해 반기말 기준 케이뱅크 여신 잔액 중 가계대출이 차지하는 비중은 93.35%로, 가계대출은 케이뱅크의 주된 수입원이다.

A자산운용사 펀드매니저는 “케이뱅크는 소호 대출 규모 등을 늘려 성장하겠다는 계획이지만 소호 대출 시장 규모가 워낙 작은 데다 경쟁 강도도 심해질 것으로 보여 성장이 쉽지 않을 것으로 보인다”고 말했다.

케이뱅크 희망 공모가(9500~1만2000원) 적정성과 비교기업 적절성을 묻는 질문에도 모두 부정 응답(각각 80%·52%)이 우세했다. 케이뱅크는 비교기업으로 국내 카카오뱅크(323410)와 일본 SBI스미신넷뱅크, 미국 뱅코프를 선정, 이들의 주가순자산비율(PBR) 평균치인 2.56배를 적용해 기업가치를 산출했다.

실적 전망에 대해서도 응답자 10명 중 7명(67%)은 부정적이라고 답했으며, 이유로는 ‘암호화폐 시장 시세 변동으로 인한 유동성 악화 예상’(59%·복수응답), ‘시장 내 우위 선점 어려움에 따른 추가 성장 제한’(47%·복수응답), ‘가상자산법 시행에 따른 수익성 악화 예상’(35%·복수응답) 순이었다.

이는 카카오뱅크 PBR(1.62배)보다 높은 수준으로, 자산 등 외형 규모가 큰 카카오뱅크에 비해 과도한 가치를 매겼다는 평가다. 카카오뱅크는 케이뱅크와 가장 유사한 사업 모델을 갖춘 데다 코스피 시장에 유일하게 상장돼 있는 인터넷은행이어서 케이뱅크의 가장 강력한 경쟁사로 꼽힌다.

B자산운용사 펀드매니저는 “사업 구조 자체가 카카오뱅크보다 수익성이 높지도 않은 데다 시중 은행에 비해 투자 매력도가 높지도 않다”고 평가했다.

한편 이번 설문조사는 지난달 27일부터 이번달 7일까지 총 5영업일간 자산운용사, 증권사 등 업계 관계자 40명을 대상으로 실시했다. 공정성 확보를 위해 케이뱅크 공모 청약 주관사 소속 임직원과 이해관계자들은 배제했다.

![다 큰 어른들이 술래잡기를?…폰 놓고 뛰노는 청년들[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021400401t.jpg)