|

[이데일리 이정훈 기자] 10월에 반등세를 보인 뉴욕 증시가 본격적인 연말 랠리를 이어갈 수 있을 지를 좌우할 가장 중요한 이벤트인 11월 연방준비제도(Fed·연준)의 연방공개시장위원회(FOMC) 회의가 이번주 열린다. 시장에서 기대하는 연준의 통화긴축 속도 조절이 현실화할 것인지가 최대 관건이다.

또 FOMC 회의 이틀 뒤 현재 미국 경제 상황을 여실히 보여줄 10월 노동부 고용지표도 발표될 예정인데, 그 결과에 따라 연준 행보에도 큰 영향을 줄 것으로 보인다.

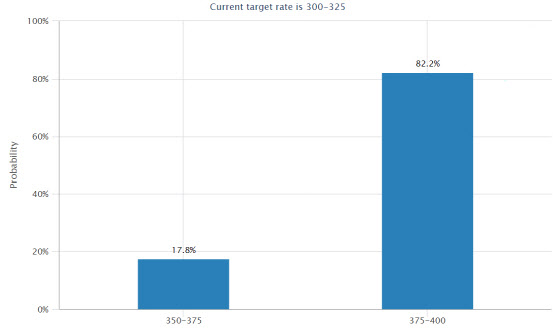

다음달 1~2일(현지시간) 열리는 FOMC 회의에서 연준은 정책금리를 또 한 차례 75bp 인상하는 이른바 ‘자이언트 스텝’을 밟을 것으로 점쳐지고 있다. 현재 시카고상품거래소(CME)의 페드 워치(Fed Watch)에서도 75bp 인상 가능성을 82.2%로 보고 있다.

|

오히려 관심은 제롬 파월 연준 의장이 이번 기자회견에서 12월과 이후 통화정책에 대해 어떤 시그널을 줄 것인지에 쏠리고 있다. 앞서 월스트리트저널(WSJ)은 연준이 11월 회의에서 75bp 금리를 인상한 뒤 12월부터 금리 인상폭을 낮추는 방안을 논의할 것이라고 보도한 바 있다. 현재 페드 워치에선 12월 FOMC 회의에서 50bp와 75bp 인상을 가능성을 각각 48.2%와 43.4%로 예상한다.

퀸시 크로스비 LPL파이낸셜 글로벌 수석 전략가는 “이번주 가장 핵심은 역시나 2일 FOMC 회의가 될 것이고, 이번 금리 결정 결과보다는 연준이 어떤 얘기를 할 것인가에 있다”면서 “메리 데일리 샌프란시스코 연방준비은행 총재처럼 몇몇 정책당국자들이 금리 인상 속도 완화 또는 중단을 제안하고 있는 만큼 시장은 12월에 그런 일이 현실화할 것으로 기대하고 있다”고 말했다.

|

이어 “일단 이번 회의 후 성명서나 파월 의장의 기자회견에서 그런 힌트가 나올지 지켜봐야 할 것”이라며 “역사적으로 시장은 늘 연준의 통화긴축이 끝나는 시점을 이용해 랠리를 보였다”고 설명했다. 다만 “이번에 시장이 금리 인상 속도 완화에 맞춰 랠리에 나설 것인지, 아니면 금리 인상이 완전히 중단되는 시점에 가서야 랠리를 보일 지는 확실치 않다”고 덧붙였다.

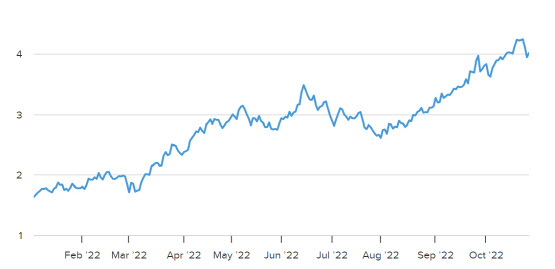

그런 점에서 국채시장이 연준 정책에 어떻게 반응하는지를 살펴봐야 한다. 지난 28일 10년만기 국채금리는 4.01%까지 내려가 1주일 전 4.32%에서 크게 내려갔다.

다만 일각에선 연준이 시장을 실망시킬 가능성도 염두에 둬야 한다는 조언도 있다. 패트릭 팰프레이 크레디트스위스 미국 주식 선임 전략가는 “연준이 만약 이번 회의에서 속도 조절에 대한 어떤 시그널도 주지 않을 수도 있다”면서 “지금 연준은 여전히 활황인 경제와 인플레이션의 점진적 완화 사이에서 어떻게 균형을 맞추는가인데, 결국 연준은 인플레이션에 계속 신경쓸 수 밖에 없다”고 말했다.

금요일인 4일에 나올 노동부 10월 고용지표도 중요 변수다. 일단 월가에선 10월 비농업 신규 취업자수가 20만명 수준일 것으로 점치고 있다. 이는 8월의 31만5000명, 9월 26만3000명보다 줄어든 것이다.

변수는 실업률인데, 9월엔 노동시장 참가율 하락으로 실업률이 오히려 3.5%로 더 낮아졌다. 이번 10월엔 3.6%로 소폭 상승할 것으로 점쳐지고 있다. 다만 이 정도 취업자나 실업률 수치로는 경기 둔화를 확인하긴 이를 것으로 보인다.

피크를 넘기긴 했지만, 이번주에도 실적 발표가 이어진다. 온세미컨덕터와 AMD, 퀄컴 등 반도체업체와 데본에너지, 마라톤 페트롤리엄, 체사피크에너지, BP 등 에너지기업들, 화이자와 일라이릴리 등 제약업체들, 얌브랜즈와 켈로그, 스타벅스 등 음식료업체들의 실적 발표가 쏟아진다.

펠프레이 전략가는 “지금까지 나온 실적만 보면 투자자들이 우려했던 것에 비해서는 양호한 편이며, 최근 들어 경제가 침체에 빠질 것이라는 얘기도 많이 잦아들고 있다”고 말했다.

![천만원으로 매달 300만원 통장에... 벼랑끝 40대 가장의 '대반전'[주톡피아]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031001803t.jpg)

![서초구 아파트 19층서 떨어진 여성 시신에 남은 '찔린 상처' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031100013t.jpg)