|

장지혜 연구원은 “목표주가 하향은 실적 추정치 하향에 기인하며 목표배수는 기존과 동일한 12배를 적용했다”며 “현재 주가는 TV 광고 부진 및 올림픽 관련 비용 부담이 모두 반영된 주가”라고 분석했다.

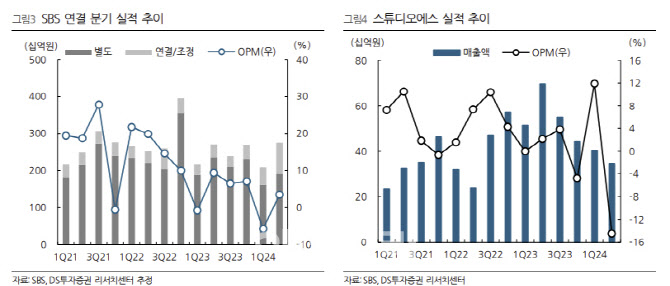

다만 장 연구원은 “5월말부터 방영한 ‘커넥션’에서 ‘굿파트너’로 이어진 금·토 드라마 흥행으로 콘텐츠 경쟁력을 입증해 광고 단가 상승이 기대된다”며 “또 콘텐츠 공개편수 증가에 따른 사업수익 증가와 자회사 실적 개선을 전망하는데 스튜디오S의 공개 콘텐츠는 상반기 3편, 하반기 5편이 예정돼 있다”고 설명했다.

이어 “SBS의 콘텐츠 관련 모멘텀은 하반기부터 2025년으로 갈수록 확대될 전망”이라며 “최근 콘텐츠 흥행에 따른 향후 방송 광고비 점유율 증가가 기대되고, 웨이브와 지상파 3사의 콘텐츠 독점 공급계약 만료를 앞두고 있으며, 2025년에는 스튜디오S의 콘텐츠 제작 편수 증가, 스튜디오S와 콘텐츠허브의 합병으로 제작과 유통의 본격적인 시너지가 기대되기 때문”이라고 진단했다.