|

수도권 대형저축은행 한 관계자는 “최근 (금감원과 예보의)공동검사를 받고 있어 구체적인 언급은 어렵다”며 “다만 부동산PF와 개인사업자 연체 등으로 규모와 상관없이 전 업권이 어려움을 겪고 있어 건전성 기준에 다소 미달한 것은 맞다”고 말했다.

BIS 비율은 금융회사의 자기자본을 대출·지급보증·투자금 같은 위험 자산으로 나눈 값으로 은행, 저축은행이 얼마나 외부 충격에 강한가를 측정하는 지표다. 저축은행은 자산 1조원 이상은 8%, 1조원 미만은 7% 이상을 유지해야 한다. 다만 금감원은 이보다 각각 3%포인트 높은 11%와 10%를 권고 기준으로 설정하고 있다.

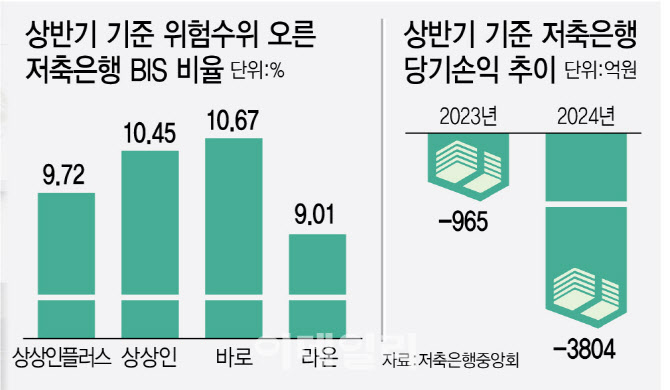

이번 공동검사에 앞서 금감원은 올 상반기인 6월말 결산 공시 기준 BIS 비율이 권고 기준에 미달한 상상인·상상인플러스·라온·바로저축은행 등 4곳에 자본 조달 계획을 요구했다. 금감원은 이번 7월 결산 결과를 토대로 진행하는 공동검사결과 후 검사 대상 저축은행에 대해서도 자본 조달 계획을 요구할 것으로 보인다.

BIS 비율이 권고 기준 밑으로 떨어지면 금감원은 경영 개선을 위해 자본 확충 방안·유상증자 계획·재무구조 관리 방안 등을 담은 자본 조달 계획을 요구할 수 있다. 상황이 더 악화해 BIS 비율이 규제 기준에 미달하면 금융당국이 ‘적기시정조치’를 취할 수 있다. 특히 이번 예보와의 공동검사라는 점이 눈에 띈다. 최근 예보가 저축은행의 재무 건전성을 제대로 파악하지 못했다는 비판을 받으며 검사에 동참한 것으로 보인다. 앞서 상상인플러스저축은행의 올해 2분기 기준 BIS비율이 권고치를 밑도는 9.72%에 도달할 때까지 예보가 사태를 정확히 파악하지 못했다는 비판이 일었다. 이에 예보가 이번 공동검사를 통해 대출 장부를 보다 면밀히 들여다보며 부실징후 파악에 더 적극적으로 나섰다는 분석이다.

부실 우려가 커지는 저축은행은 연말까지 계속 늘어날 것으로 보인다. 부동산PF 부실화의 여파가 여전히 해결되지 않고 있기 때문이다. 올해 상반기 저축은행업권은 3804억원의 적자를 기록했다. 당국이 저축은행업권이 조성한 부동산PF 정상화 펀드에 제동을 걸면서 3분기부터는 부동산PF 부실채권 관련 부실이 더 늘어날 가능성이 크다.

오화경 저축은행중앙회 회장도 최근 기자간담회에서 “저축은행업계의 수익 개선은 부실채권 상각 규모에 따라 달라질 것으로 보인다”며 “부동산PF를 포함한 부실채권 매각의 속도가 나면 연말, 늦는다면 내년 상반기까지는 적자를 유지할 것으로 보인다”고 설명했다.

!['190억 펜트하우스' 장동건♡고소영의 집 내부 어떤가 봤더니…[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26030800090t.jpg)

!['720만원 복지비' 2주 휴식에 최신장비도 지원하는 이 회사[복지좋소]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26030800141t.jpg)