|

13일 IBK투자증권은 “하방리스크에 적극적으로 대응하는 투자자나 헷지성 수요로 인버스 ETF에 대한 투자가 늘고 있다”고 밝혔다.

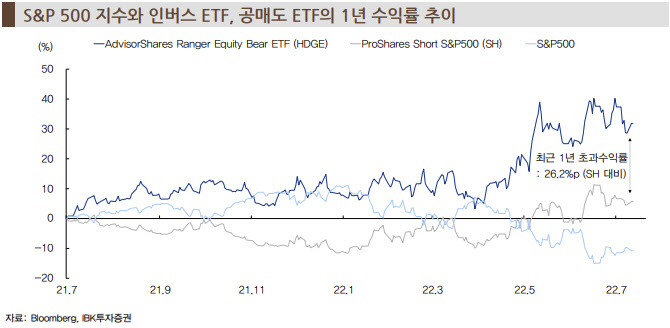

미국 ETF 시장에는 단순히 지수를 역추종하는 인버스 상품 이외에도 약세장을 공략하는 ETF가 상장돼 있다. 펀더멘털을 고려해 20~75개 공매도 종목을 선정하는 AdvisorShares Ranger Equity Bear ETF(HDGE)가 장기 우상향하면서 장기 누적 수익률은 부진하지만 변동성이 확대되고 지수가 하락하는 구간에서 초과 성과가 나타났다는 것이다.

김인식 IBK투자증권 연구원은 “S&P500 인버스 ETF은 프로셰어스 숏 S&P500(SH·S&P500 지수에 하락 베팅) 대비 1년 초과수익률은 26.2%포인트에 달하며 물가 서프라이즈 및 경제지표 둔화 우려로 인한 리스크 회피 움직임이 지속될 수 있는 구간인 만큼 상대 성과가 이어질 것”이라고 내다봤다.

공매도를 활용한 헤지펀드는 과거 게임스탑이나 AMC엔터 등 밈 주식 열풍에서 공매도를 활용해 엄청난 손실을 봤다. 이와 달리 HDGE는 공매도 투자에 레버리지를 활용하지 않고 분산투자가 돼 있기에 이런 리스크에서 다소 벗어나 있다는 것이 김 연구원의 설명이다.

다만 김 연구원은 “롱/숏 전략이나 헷지성 투자로 활용할 수 있겠지만 HDGE의 세부 특성을 이해하고 투자할 필요가 있다”고 조언했다. 펀드매니저가 일정 수준 자율적으로 운용하는 액티브 ETF인 만큼 종목 선택에 대한 구체적인 분석 요인이 제한적일 수 있고, 추종매매 가능성이 부담으로 작용할 수 있다는 설명이다.

공매도를 활용하는 만큼 5.2%의 보수비용을 뗀다는 점도 HDGE 투자시 비용 부담이 될 수 있다. 김 연구원은 “ETF 가격에 비용이 녹아 있기에 약세장에서의 초과 성과로 이를 커버하고 있지만 장기 수익 관점에서는 부진한 만큼 단기 투자 대응이 유리해 보인다”고 했다.

![초등 여동생 5년간 성폭행한 오빠...부모 ‘외면' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111700007t.jpg)

![모르는 학생 '수학여행비' 대신 내준 학부모...왜? [따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600311t.jpg)