|

이승훈 메리츠종금증권 연구원은 14일 “미국산 대두와 중국 화웨이 이슈를 교환한 것은 의미있는 행보로 양측이 자국 경제 피해를 최소화하고자 한다면 8월중에 실무진 대화를 이어가며 9월 워싱턴 회담 불씨라도 살려놓는 게 가장 합리적 선택이자 위험자산 투자자의 베스트 시나리오”라며 이같이 밝혔다.

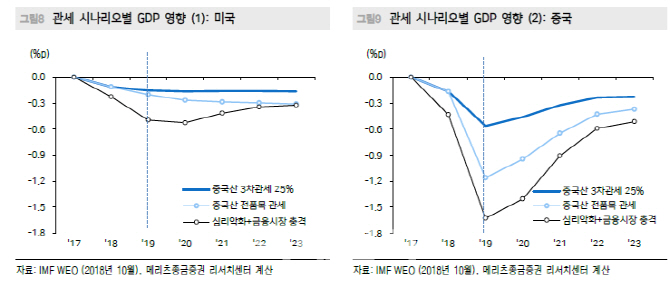

만약 9월 1일 실제 중국에 관세가 부과되는 경우 미국과 중국은 모두 피해가 불가피하다. 미국은 직접 충격보다는 주식시장 조정으로부터 오는 부작용이 더욱 커 이를 최소화하기 위해선 연준의 도움이 필수적이라는 분석이다.

이 연구원은 “올해까지는 연준이 무역전쟁 수행에 도움을 줄수 있지만, 내년 이후 지원 사격 연장여부는 인플레이션을 고려하면 불투명하다”며 “2020년의 트럼프는 오히려 화해무드 조성을 고민해야 할 것”이라고 예상했다.

미국의 중국 환율조작국 지정과 관련해선 관찰대상국 통화와 외환정책의 운신의 폭을 제약하고, 더 나아가 연준의 공격적 금리인하를 유발하려는 게 핵심이라고 밝혔다.

분쟁중 강달러 기조는 지속될 것이란 전망이다. 그는 “강달러와 상대적 통화약세에 대한 트럼프 대통령의 강한 불만에도 불구하고, 무역분쟁이 전개되거나 회전되는 상황에서 달러화 강세 압력은 유지되거나 심화될 수 밖에 없다”며 “관세 압력 고조는 중국 펀더멘털 악화 요인이나 우회적으로는 대외의존도가 높은 한국이나 독일 경기에 부담이기 때문”이라고 지적했다.

미국으로서는 강달러가 불만이더라도 G20 합의사항을 이유로 중국을 비난한 만큼 직접 개입에 나서기도 어려울 것이란 전망이다.

미중 무역분쟁의 베스트 시나리오로 미국산 농산물과 중국 화웨이 이슈의 교환이라는 스몰딜로 근접하며 전격적인 관세 유예가 된다면 미국 이외 경기회복과 약달러 전환을 기대할 수 있다고 밝혔다.

만약 실패한다면 결국 관세부과를 강행할 가능성이 높은데, 추가 위안화/원화 약세, 미국 경기충격 완충 차원의 연준 금리인하가 병행될 것이란 전망이다.

이승훈 연구원은 “대화재개, 관세유예 등이 현실화하기 전까진 위험자산군인 이머징 통화나 주식보다는 안전자산인 미 국채, 금, 엔화 등의 투자매력이 지속될 가능성이 높고, 강달러 우위 국면도 이어질 것”이라고 내다봤다.

한편 중국의 환율 조작국 지정 목적이 사실상 우리나라를 포함한 관찰대상국의 견제에 있다면 미국 금리인하 페이스를 앞서나가는 한은의 정책대응이 본격화할 개연성은 제한적이라는 분석이다. 한은의 다음 금리인하 시점은 4분기가 비교적 유력하다고 봤다.