|

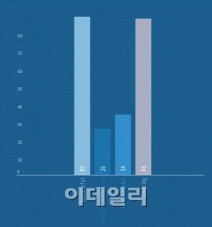

19일(현지시간) 행동주의 투자 자문기관인 슐트, 로스 앤 자벨에 따르면 행동주의 투자자들이 타깃으로 삼은 미국 기업수는 지난해 369곳으로, 한 해전에 비해 12% 증가했고, 올들어서는 상반기에만 440곳으로, 이미 작년 연간 수치에 비해 19%나 증가했다.

펀드들의 영향력이 `머니 파워`(자금 동원력)에서 비롯된다는 점에서 보면 행동주의 투자 증가는 이들 펀드로의 자금 유입 확대와 맞물려 있다고 할 수 있다. 장기간 지속되는 저금리 기조하에서 상대적으로 높은 수익률을 추구하려는 투자자들의 욕구가 강해지자 행동주의 펀드의 매력이 그 만큼 올라가고 있다. 시장 조사기관인 HFR에 따르면 지난해 행동주의 펀드들의 평균 투자수익률은 무려 16%에 이르고 있다. 올들어서도 상반기중 6.5%의 수익률로, 전체 헤지펀드 평균 수익률인 3.1%보다 두 배 이상 높았다.

이처럼 자금이 몰리면서 더 높은 수익률을 올려야 하는 행동주의 펀드들은 자사주 취득과 배당 확대 요구 외에도 보다 적극적으로 경영진 교체와 사업 매각, 분사(spin-off), 인수합병(M&A) 등을 요구할 수 밖에 없는 상황이다. 실제 올 상반기중 이들 헤지펀드들이 기업들에게 주주 이익 환원 확대를 요구한 사례는 25건에 불과했던 반면 M&A에 찬성 또는 반대하는 경우가 74건에 이르렀고, 경영진 교체 요구도 52건이나 됐다. 사업조직 개편 등을 요구한 경우도 8건이었다.

행동주의 투자를 돕는 로펌을 운영중인 올스한 프롬 올로스키 변호사는 “행동주의 투자자들이 접근하고 있는 기업 숫자가 크게 늘어나고 있고 자금 유입도 봇물을 이루고 있다”며 “이같은 추세가 좀처럼 사그러들 기미가 없는 만큼 지금을 주주 행동주의의 황금 시대라고 부를 수 밖에 없을 것”이라고 평가했다.

저스틴 쉐퍼드 오로라인베스트먼트 매니지먼트 최고투자책임자(CIO)도 “지금처럼 저금리가 이어지는 한 투자 수익을 높일 수 있는 행동주의 투자는 상당기간 더 붐을 이룰 것”이라고 전망했다.