|

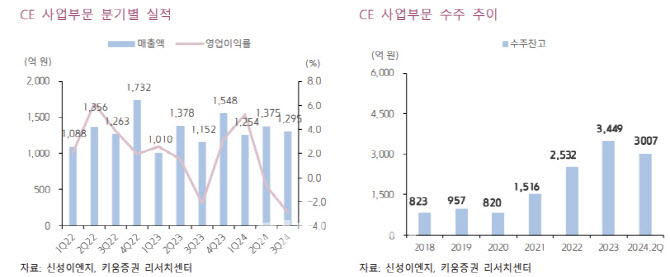

김학준 연구원은 “클린환경(CE) 사업부는 기대하고 있었던 삼성전자 P5, 하이닉스 청주, 텍사스인스트루먼트 말레이시아 2차, 삼성SDI향 신규 수주 모멘텀, 롯데에너지머티리얼즈의 스페인 등 굵직한 수주들이 전반적으로 다 지연되는 모습”이라며 “이는 반도체 뿐만 아니라 2차전지도 영향을 받고 있어 올해 상반기까지는 대규모 신규 수주보다는 규모가 적은 기존 라인의 확장 등의 수주들이 나타날 것”이라고 전망했다.

김 연구원은 “다만, 3분기 진입 시점에는 전방산업의 상황에 따라 일부 고객사들을 중심으로 지연됐던 수주들이 확보될 것으로 기대된다”며 “이에 따라 실적 역시 상반기보다는 하반기에 개선되는 상저하고의 모습을 나타낼 것”이라고 내다봤다.

그는 “재생에너지(RE)사업부는 올해 설계·조달·시공(EPC) 프로젝트들의 진행으로 실적 개선세가 지속적으로 나타날 것”이라며 “대형 프로젝트들이 늘어날 것으로 전망됨에 따라 가격 하락으로 이익률이 낮은 태양광 모듈보다는 이익률이 높은 EPC 매출 확대로 흑자 기조가 이어질 수 있을 것”이라고 판단했다.

이어 “올해 RE사업부 매출은 750억원 수준으로 회복하며 전년도까지 이어지던 실적 부진에서 탈피 할 것으로 예상된다”고 덧붙였다.

![차은우·김선호 가족법인…폐업하면 세금폭탄 피할까?[세상만사]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26020700221t.jpg)

![출장길 '단골룩'…이재용의 '란스미어' 애정[누구템]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26020700080t.jpg)