|

소비는 회복되겠지만 수출과 부동산의 빈자리를 채우는 데는 역부족이라는 평가도 나온다. 긍정적 요인으로는 그간 정부 발목을 잡아왔던 기업부채가 안정되면서 정책운용의 여지가 커진다는 점이다. 다만 과거와는 달리 균형적이고 지속적인 성장을 목표로 해 신용정책 기조는 소폭 완화에 그칠 거로 전망했다.

전 연구원은 “올해 시진핑의 경제정책이 금융 시장의 핵심변수”라며 “유동성 정책은 하반기 중립, 내년 부양으로 전개될 것이며 하반기는 통화정책이 중립 수준에 머물면서 위험관리에 치중할 것이나 내년부터 유동성 부양정책이 재개될 것”이라고 내다봤다.

이어 정부 규제 리스크는 하반기 중 정점을 통과할 것으로 기대했다. 디디추싱 사태 이후 정부 규제 범위가 미국 상장 인터넷·헬스케어 등으로 이어질 수 있는데 오는 10월을 전후로 규범화와 징벌이 마무리될 가능성이 높다는 전망이다.

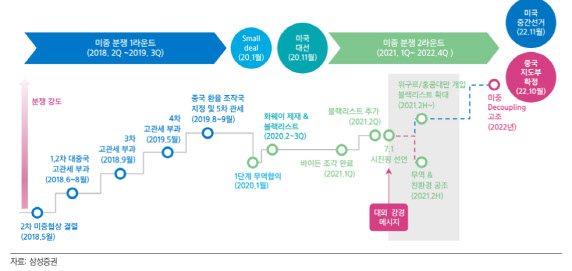

전 연구원은 “미중 분쟁은 하반기 국지전, 내년 전면전을 예상한다”며 “시진핑 주석의 천안문 연설 이후 미중 갈등 심화가 우려되고 있는데 내년 11월 중간선거를 앞두고 분쟁 강도가 최고조에 달할 것”으로 내다봤다.

그는 3분기 투자전략으로 반등 시 비중 축소 의견을 유지했다. 증시 핵심 변수인 정부정책과 펀더멘털, 유동성을 살펴보면 정부정책은 중립 이하, 기업이익은 고점 통과가 예상되며 외국인 유동성 유입은 상반기에 비해 다소 약화될 가능성이 높다.

전 연구원은 “투자 전략의 핵심은 선별과 압축”이라며 “3분기 최선호 섹터는 성장 가시성이 높은 정책 수혜주를 제시하는데 친환경 밸류체인, 바이오시밀러, 국산화로 압축된다”고 짚었다.