|

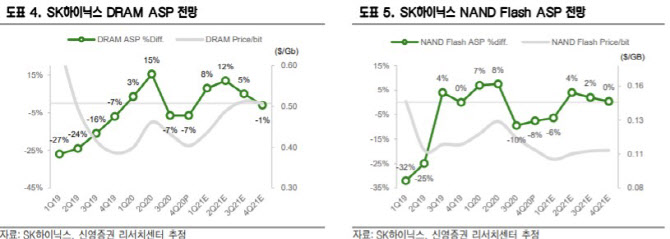

문지혜 신영증권 연구원은 “모바일에서 서버향으로의 생산 전환 등으로 1분기 생산량은 직전 분기 대비 크게 늘어나지 않았으나 역대 최대치였던 연말 재공재고를 활용해 수요 대응할 수 있는 조건이었다”며 “이에 1분기부터 타 경쟁사 대비 더 높은 판가 인상이 가능했던 것으로 판단한다”고 말했다.

낸드플래시 판가 인상은 오는 2분기부터 점쳐지는 가운데 수익성 개선은 3D 낸드플래시 제품 생산 비중이 높아지는 하반기부터 본격화될 것으로 전망했다. 문 연구원은 “상반기 중 낸드플래시 계약 판가 인상에 대한 기대감 높은 상황”이라며 “다만 현재 시점에서 2021년 중 판가 인상의 폭은 크지 않을 것으로 전망되어 원가절감의 정도가 사업부 수익성을 판가름할 것”이라고 전했다.

목표주가는 메모리 판매가격 상승을 반영해 14만8000원에서 15만2000원으로 상향했다. 문 연구원은 “올해 실적 추정치를 상향조정한 결과 올해 예상 주당순자산가치(BPS)가 8만1992원으로 증가해 목표주가를 상향했다”고 설명했다.

이어 “다만 동사 주가는 통상 2개 분기 이후의 실적 변화를 반영, 현재 경쟁사 대비 우호적인 상반기 영업 조건과 성과가 주가에 반영된 것으로 판단한다”며 “상반기 성과가 하반기 역기저 요인으로 작용하지 않기 위해서는 PC·서버·모바일 등 메모리 전 응용처의 하반기 수요가 견조하게 유지될 필요가 있다”고 덧붙였다.

![한 놈만 아득바득 이 갈던 명재완에...별이 졌다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021000001t.jpg)