[이데일리 박정수 기자] 다음은 지난 15일 주요 크레딧 공시다.

△

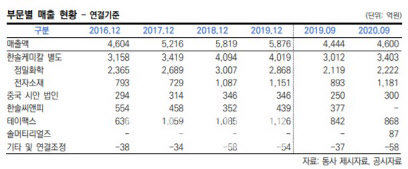

한솔케미칼(014680)=한국신용평가는 한솔케미칼의 무보증사채 신용등급(A) 전망을 ‘안정적’에서 ‘긍정적’으로 상향 조정. 우수한 이익창출력을 유지하면서 재무구조 개선세를 이어갈 것이란 전망. 한솔케미칼의 사업은 정밀화학(과산화수소, 라텍스 등), 전자소재(프리커서, 퀀텀닷 등) 부문으로 구성돼 있으며, 2019년 별도기준 매출 비중은 각각 71.4%, 28.6%. 각 사업부문 내 다수의 제품 포트폴리오를 보유하고 있고, 반도체·디스플레이·제지 등 다양한 산업을 전방으로 확보. 대부분의 주력 제품이 국내 업계 수위의 시장지위를 구축하고 있어 사업기반이 안정적. 특히 전자재료용(반도체 세정제, LCD 식각액) 과산화수소 및 전자소재 부문의 견고한 성장세 등에 힘입어 외형 확대 추세. 연결기준 매출액 2016년 4604억원에서 2019년 5876억원, 2020년 3분기 누계로 4600억원을 기록 중. 한솔케미칼은 우수한 기술력과 과점적 시장지위를 바탕으로 현재 삼성전자의 시안공장과 P1공장, SK하이닉스의 M14공장에 세정용 과산화수소를 독점 공급. 올해 언택트(비대면) 환경으로의 변화로 서버디램 및 솔리드스테이트드라이브(SSD) 수요가 회복되면서 한솔케미칼의 반도체용 과산화수소 매출 역시 재차 증가. 5세대 이동통신(5G) 등 4차산업 관련 수요 다양성 확대 등으로 메모리 반도체 수요가 성장세를 이어갈 것으로 예상되는 점, 삼성전자를 필두로 시스템 반도체 증설투자가 본격화되는 점 역시 반도체용 과산화수소의 중장기적인 매출 성장세를 견인하는 요소. 또 프리커서와 퀀텀닷 등이 포함된 전자소재 사업도 반도체 공정 미세화 및 삼성전자의 양자점발광다이오드(QLED) TV 판매 호조 등에 따른 수요 증가에 힘입어 이익창출력 확대에 크게 기여. 한솔케미칼은 제품 및 사업다각화로 사업안정성이 강화되고 있으며 지속적인 성장성도 기대. 수익성 향상 등으로 영업현금흐름창출 규모가 확대되면서 재무안정성 개선세도 이어가고 있음. 연결기준 순차입금/상각전영업이익(EBITDA) 지표는 2016년 1.9배에서 2019년 1.3배, 2020년 3분기 누적 0.5배 수준. 2014년까지 8~9% 내외에 머물렀던 영업이익률은 고부가 제품 비중의 꾸준한 확대에 힘입어 2019년 19.0%, 2020년 3분기 누계 27.2%로 크게 개선.

![[단독]정부, 최저임금 적용 않는 '외국 가사사용인' 도입안 철회](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600108t.jpg)

!['히로시마 원폭 1500배 에너지' 30만명 희생 인도양 대지진 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600021t.jpg)