이규하 NH투자증권 연구원은 “IT 수요와 반도체 출하량 회복이 예상보다 더딘 점을 고려해 실적과 목표주가를 하향한다”며 “올 하반기와 2025년 실적도 기대치를 충족하기 어렵겠지만, 이미 주가에 부정적 요인이 반영돼있어 추가 하락은 제한적일 것”이라고 말했다.

|

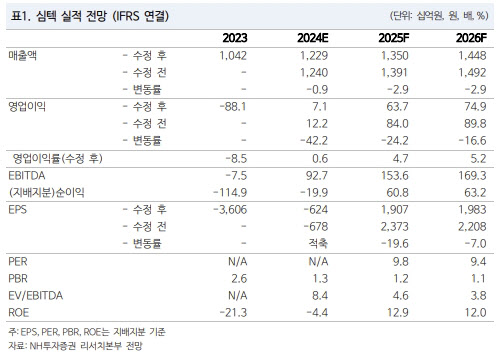

이에 심텍의 2024년 영업이익은 전년 대비 흑자 전환한 71억원, 2025년 영업이익은 올해 대비 802.4% 증가한 637억원을 기록할 것으로 예상했다. 2025년 영업이익은 전방 수요회복이 기존 추정보다는 완만할 것으로 예상해 직전 전망 대비 24.2% 하향 조정했다.

심텍의 3분기 영업이익으로는 전년 동기 대비 흑자 전환한 94억원 수준을 전망했다. 예상보다 전방산업 수요 회복과 반도체 출하량 증가세가 더디고 원·달러 환율 하락도 부정적인 영향을 미칠 것이란 판단이다.

이 연구원은 “4분기에도 북미 세트업체 신제품 수요 둔화와 PC 수요 부진 등의 영향으로 3분기와 유사한 실적을 기록할 것으로 예상한다”며 “본격적인 업황 회복은 2025년 하반기 이후가 될 것으로 전망하지만, 이미 주가가 상당 부분 반영하고 있다고 판단돼 추가 하락 가능성은 제한적”이라고 강조했다.

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)