|

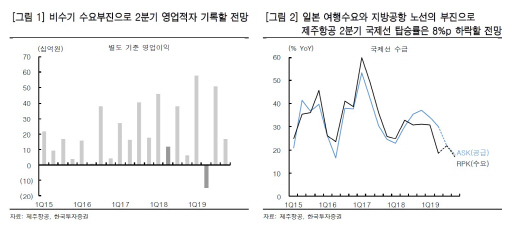

최고운 한국투자증권 연구원은 “제주항공의 2분기 매출액은 전년동기대비 13% 증가한 3190억원, 영업손실 147억원을 기록해 적자전환할 전망”이라며 “국제선 좌석공급을 25% 늘렸는데 여객수는 역대 가장 낮은 15% 증가하는데 그쳐 국제선 탑승률 은8%포인트 급락한 것으로 예상된다”고 내다봤다.

최 연구원은 “일본 여행객의 회복이 더딘 가운데 지방노선 수요가 기대에 못 미치면서 늘어난 공급부담을 감당하기 어려워졌다”며 “유류비 부담보다 유류할증료 수익이 더 큰 폭으로 줄어들면서 수익성도 악화돼 5년 만에 분기 적자를 기록할 것”이라고 설명했다.

제주항공을 비롯해 저비용항공사(LCC) 모두 여행수요가 공급에 못 미치고 있어 공급을 늘릴수록 오히려 규모의 경쟁력은 악화되는 상황이라는 진단이다. 최 연구원은 “LCC의 경쟁력은 단순한 노선운영과 비용구조를 통해 가장 효율적으로 규모의 경제를 만드는 것이지만, 인천공항의 슬롯이 포화되면서 이제는 지방공항의 공급을 늘려야 한다”며 “제주항공의 경우 2분기 추가된 국제선 공급의 76%가 지방노선이었다. 거점공항이 분산되는 만큼 비용 효율성은 떨어지게 되며 지방노선의 비수기 수요는 고정비 부담을 만회할 만큼 충분하지 못하다”고 말했다. 결국 공급확대 속도를 늦춰야 한다는 판단이다.

이어 그는 “3분기 성수기 효과에 대한 관심이 높아졌지만, 한일 관계 악화로 이마저도 불확실해졌다”며 “제주항공의 일본노선 매출비중은 25% 내외며 이익기여도는 더 크다. 일본여행 보이콧에 따른 이익 감소는 불가피할 전망”이라고 덧붙였다.

![[단독]정부, 최저임금 적용 않는 '외국 가사사용인' 도입안 철회](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600108t.jpg)

!['히로시마 원폭 1500배 에너지' 30만명 희생 인도양 대지진 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600021t.jpg)