|

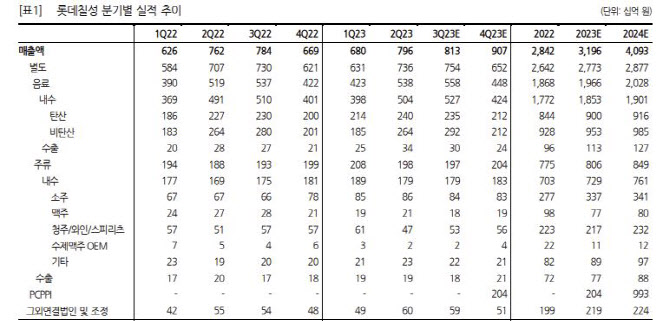

한 연구원은 올여름 전국 강수 일은 평년보다 2.1일 많았고, 전국 평균 장마철 강수량은 역대 장마철 가운데 세 번째로 많은 비우호적이었던 기상여건을 감안하면 우려 대비 선방하는 실적이 예상된다고 판단했다. 음료의 경우 채널 확대에 따른 제로 탄산 매출 성장 지속되고 있고, 스포츠음료 등의 비탄산의 경우 수요 회복이 두드러지고 있다는 평이다. 특히 수출 확대로 음료 매출액은 전년보다 3.8% 늘었다.

주류의 경우 시장 경쟁 심화에도 ‘새로’의 분기 매출액은 345억원으로 소주 매출 성장을 견인한 것으로 파악된다. 청주·와인·스피리츠는 기저 부담으로 매출 감소가 예상되나 2020~2021년 동분기 대비로는 각각 20.9%, 21.5% 증가한 수준으로 추정하고 있다는 것이 한 연구원의 설명이다. 맥주의 매출은 전년 대비 높은 두자릿수의 감소 추세가 지속되었을 것으로 추정하는데 4분기 ‘클라우드’ 신제품 출시를 앞두고 기존 제품의 출고 조정이 이뤄졌을 가능성이 높다고 한연구원은 전했다.

한 연구원은 “지난 9월 29일 필리핀 증권거래위원회와 PCPPI 경영권 취득을 위한 최종 절차를 마무리했는데 2010년 PCPPI 지분 34.4%을 취득한 이후 13년 만의 독자적인 경영권 확보로 종속기업으로 편입됐다”고 강조했다. PCPPI는 12개의 공장을 운영하며 펩시콜라·마운틴듀·게토레이·스팅 등을 제조, 판매하는 필리핀 음료 2위 기업으로 평가받는다.

그러면서 롯데칠성은 관리 프로세스 개선과 생산 라인 리밸런싱 및 자동화 설비 도입 등으로 3년 내 1000억원의 비용 절감을 목표로 하고 있는 점을 미뤄봤을 때 저가 매수가 유효한 시점이라고 한 연구원은 강조했다. 그는 “2021년부터 관련 프로젝트를 준비해온 점과 현지 시장에서 주요 브랜드들의 입지가 견고한 점을 고려했을 때 2025년 목표 영업이익률 8.5%는 실현 가능한 수준이라 판단한다”며 “장기적으로는 PCPPI를 교두보로 동남아 판매 확대도 기대된다”고 내다봤다.