|

4분기 실적과 관련 이진협 유안타증권 연구원은 “4분기 기존점 성장률은 전년 대비 -2%로 카테고리별로는 일반상품 -3.8%, 담배 +0.7%를 기록했다”며 “다만 지류 복권에 대한 회계처리 변경 효과가 기존점성장률에 미치는 영향을 감안하면 실질적인 기존점성장률은 -1.6%”라고 설명했다. 또 상품이익률 감소에 대해서는 12월 이후 거리두기 2.5단계에 따른 영향으로 풀이했다.

유안타증권은 회사의 실적 턴어라운드 시점이 다가오고 있다고 평가했다. 코로나19의 소비자 민감도는 낮아졌고, 정부의 정상 개학을 추진에 따라 2월 말부터 기존점 성장률 반등이 본격화될 수 있다고 봤기 때문이다. 또 점포 증가세도 지난해 회사의 가이던스(900점)를 초과한 1046개점을 달성했고, 올해도 1000개점을 제시하는 등 우수하다고 분석했다.

이 연구원은 “턴어라운드 시점이 다가온 것에 따른 기대감으로 2021년 기준 현재 주가는 PER(주가수익비율) 17배 수준까지 높아졌으나, 밸류에이션 부담은 아직 제한적”이라며 “정상 개학에 따라 기존점성장률의 반등이 전망치 대비 강할 수 있으며, HMR 매출 비중 확대, 담배 매출비중 감소로 원가율 개선 폭이 예상 대비 강할 수 있기 때문에 추가적인 컨센서스 상향이 충분히 가능하다고 판단된다”고 설명했다.

이어 “ 동사의 업계 재편 과정에서의 시장점유율 Naver와의 MOU를 통한 미래 성장 확보는 가치를 끌어올릴 수 있는 요인”이라며 “투자의견 매수를 유지하며, 실적 전망치를 소폭 상향함에 따라 목표주가를 20만원으로 상향한다”고 덧붙였다.

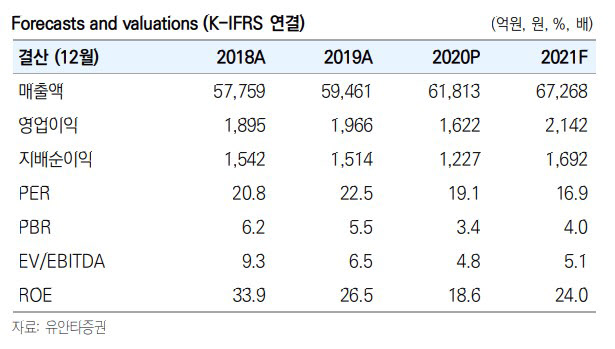

한편 유안타증권은 회사가 올해 매출액 6조7268억원, 영업익 2142억원을 거둘 것으로 전망했다. 전년(2020년) 대비 매출액은 8.83%, 영업익은 32.06% 증가하며 코로나19 영향이 없던 2019년 실적(매출액 5조9461억원, 영업익 1966억원)도 상회할 것이란 예상이다.

![십자가 비니가 뭐길래?…1400만원 눌러 쓴 올데프 영서[누구템]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/12/PS25121300213t.jpg)