|

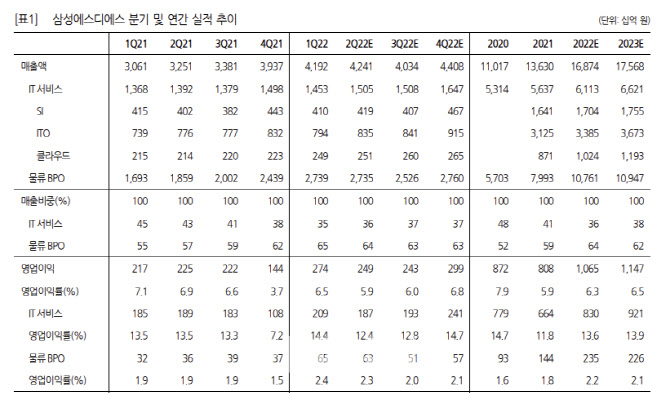

김소혜 한화투자증권 연구원은 “삼성에스디에스의 2분기 실적은 긍정적 요인과 부정적 요인이 혼재돼 있다”며 “2분기 매출액은 전년 대비 30% 상승한 4조2400억원, 영업이익은 11% 늘어난 2493억원을 기록할 전망”이라고 말했다.

김 원구원은 지난해 40%나 성장한 물류 사업은 높은 기저효과에도 불구하고 2분기 매출이 전년 대비 47% 증가할 것으로 전망했다. 락다운, 선박 공급 부족으로 인한 항공 물동량 증가와 운임 강세로 인해 호황이 지속되고 있다는 판단에서다.

반면 IT서비스 영업이익률은 전분기 미반영된 임금 인상분으로 인해 전분기 대비 2%포인트 낮아진 12.4%를 예상했다. IT서비스 부문의 수익성이 낮아지지만 관계사의 스마트팩토리 및 클라우드 투자 강화로 매출 성장률은 점차 회복할 것으로 내다봤다.

연간 실적은 상향할 가능성이 높다고 진단했다. 운송 캐파의 공급 부족이 지속되고 있어 물류 사업의 호조세가 구조적으로 유지되고 있다는 이유에서다. 또 지난해까지 위축됐던 기업 투자 수요 증가가 본격화함에 따라 관계사 투자 회복이 예상되는 것도 호재 요인으로 꼽았다. 김 연구원은 “특히 클라우드 매출 성장률은 20% 가까운 성장세가 지속될 것으로 전망하는데, 고마진의 클라우드 매출 증가는 전사 수익성에도 긍정적인 영향을 미칠 것으로 예상한다”고 말했다.

그는 밸류에이션도 상대적으로 저평가돼 있다고 판단했다. 김 연구원은 “최근 삼성에스디에스의 주가는 저점 대비 약 14% 상승했음에도 불구하고, 현재 밸류에이션은 올해 예상실적 기준 주가수익비율(PER) 14배에 불과한 박스권 하단의 주가 수준”이라며 “올해 매출액과 영업이익 성장률이 각각 24%, 32%에 달할 정도로 높은 성장이 전망되고, 관계사의 투자 확대 계획은 추가적인 기회 요인이 될 것”이라고 강조했다.