|

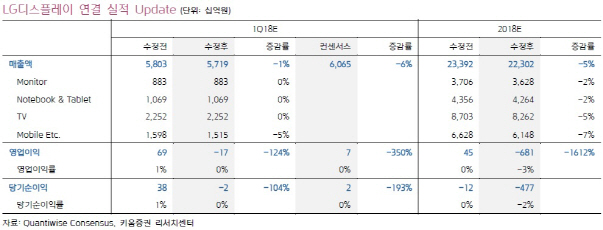

박유악 키움증권 연구원은 “올해 1분기 실적이 매출액 5조7000억원, 영업적자 167억원(적자전환)으로, 당사 기대치를 하회할 것으로 예상한다”며 “출하면적(m2)은 당초 기대치에 부합하지만 가격(ASP/m2)과 원달러 환율 하락이 예상치를 상회할 것이기 때문이다”고 밝혔다. 이어 “작년 4분기 발생된 일회성 비용 감소로 판매비와 관리비의 감소가 예상되나, LCD패널 가격 하락에 따른 영업적자 전환은 불가피할 것”이라고 덧붙였다.

2분기에도 1389억원 영업적자로 적자폭은 확대될 전망이다. 박 연구원은 “2분기 매출액 5조2000억원, 영업적자 1389억원(적자지속)으로 시장 기대치를 크게 하회할 전망”이라며 “출하면적은 수요 성수기 진입에 따라 전분기 대비 1%의 성장하지만, 평균판가가 중국 업체들의 공급 증가 영향으로 같은기간 9% 하락할 것”이라고 예상했다. 그는 “중국 디스플레이 업체 BOE의 10.5Gen 공장에서 양산되는 대형 TV패널의 가격 하락률이 가장 클 것으로 예상돼 LG디스플레이 TV패널의 수익성 급감이 나타날 것”이라고 했다.

박 연구원은 “LCD(액정표시장치) 업황이 중국의 공격적인 생산능력(Capa) 증설로 인해 당분간 개선되기 어려우며, 패널 가격의 하락세도 지속될 것”이라며 “중소형 OLED의 전략 거래선향 출하와 대형 OLED TV의 증설도 예상 대비 지연될 것”이라고 내다봤다. 그러면서 “당분간은 OLED의 실적개선 기대감을 더욱 낮추고, LCD패널의 가격 하락과 전사 실적 감소에 투자포인트를 맞추는 전략을 지속 추천한다”고 언급했다.

!["새벽배송 없이 못 살아" 탈팡의 귀환…쿠팡 완전회복+α[only이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000552t.jpg)