정보기술(IT) 가전, 철강, 화학 등 2차전지 밸류체인 비중 상위 업종과 기계, 호텔·레저 등을 수혜 업종으로 제시했다.

|

금융당국은 증시 변동성이 확대돼 시장 불안이 가중되는 가운데 외국인·기관 투자자의 불법 무차입 공매도 적발이 반복됨에 따라 공정한 가격형성에 대한 우려가 높아져 이 같은 결정을 했다고 설명했다.

금융당국이 과거에 공매도 전면 금지 조치를 단행한 사례는 △금융위기(금지기간 2008년 10월1일~2009년 5월31일) △유럽 재정위기(금지기간 2011년 8월10일~2011년 11월9일) △코로나19(금지기간 2020년 3월16일~2021년 5월2일)로 총 3번이 있었다. 모두 대내외 경기 불확실성 증폭과 동반된 증시 급락이 나타난 공통점을 가지고 있다.

그러나 이번 공매도 금지는 과거와 달리 대형 위기라고 보기에는 무리가 있다고 평가했다. 김정윤 대신증권 연구원은 “6개월 고점 대비 하락 폭을 보면 지난 10월 말 -14.6%를 기록했고, 2000년 이후 전체 추이를 보면 대형 위기 수준이 아니라 흔하게 나타난 가격 조정이라고 볼 수 있다”며 “대형 글로벌 위기가 아닌 시점에서 공매도 전면 금지 조치가 나온 것은 이례적으로 볼 수 있다”고 말했다.

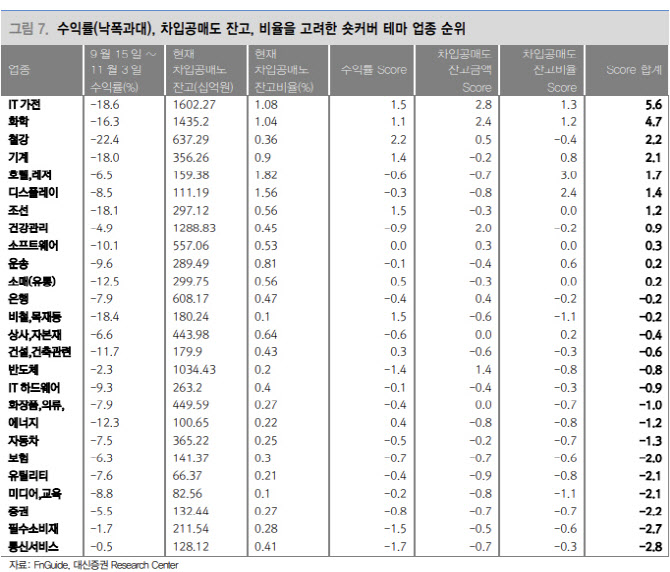

이번 공매도 금지 조치는 과거처럼 증시에 안전핀 역할을 하기보다 수급에 의해 움직이는 숏커버 테마 부각에 영향을 미칠 것으로 예상했다. 김 연구원은 “올해 특정 테마·업종으로의 수급 쏠림 현상, 6일 2차전지 급등세 등 다소 비이상적인 시장 움직임을 겪어왔다”며 “때로는 펀더멘털로 설명이 되지 않은 단순 수급에 의한 자율반등이 예상보다 큰 폭으로 나타날 수 있고, 이번 공매도 전면 금지 조치를 두고 숏커버 테마 투자전략으로 접근이 유효하다고 판단한다”고 전했다.

코스피는 △박스권에서 하락장세로 전환된 지난 9월 중순부터 공매도 금지 조치가 시행되기 직전 11월3일까지 수익률(낙폭과대)과 △현재 차입공매도잔고 금액, 차입공매도잔고 비율을 포함해 3가지 요인을 고려한 숏커버 테마 수혜 예상 우선순위를 둔 투자전략이 단기적으로 유효할 것으로 봤다.

김 연구원은 “IT가전, 철강, 화학 등 2차전지 밸류체인 종목들이 다수 포진한 업종들이 가장 우선적으로 바라봐야 한다”며 “그 뒤를 이어 기계, 호텔·레저, 디스플레이가 위치하고 있다”고 전했다.

![여수산단은 좀비 상태...못살리면 한국 산업 무너진다[only 이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031201409t.jpg)