부동산 침체로 매월 위기설이 제기되는 불안한 정국에 한 SRE자문위원은 이같이 일침을 가했다. 곧 내리길 기대했던 금리는 계속 오르고 부동산 가격과 함께 사업성이 꺾이기 시작했다. 부동산 대출을 보유한 금융사와 투자기관은 너나 할 것 없이 리스크 대응에 진땀을 흘리고 있다. 고금리 장기화에 시장 불안도, 인내심도 한계치에 달하면서 수도권의 ‘노른자 땅’으로 불리던 강남권 사업장마저 만기연장에 실패하는 사례가 터졌다. 국내 부동산 투자만 문제가 아니다. 대체투자 유행 속에 국내 투자은행(IB)이 끌어오고, 기관투자자들이 자금을 쏟아부은 76조 해외부동산 투자 부실화 우려도 숨통을 조여오고 있다. 해외 부동산은 만기 시 국내 기관들에게 협상의 여지도 없이 경매장으로 끌려가는 위험 물건도 적지 않다.

내년 상반기라도 금리가 내려만 준다면 시장 모두의 바램 대로 연착륙이 가능할 수도 있다. 기대가 빗나가고 고금리 기조가 더 장기화되면 쓰디쓴 교훈의 비용을 대규모 손실로 치르게 될지 모른다. 대다수의 금리 예측이 무용했던 올해, 위기가 어느 방향으로 흘러갈지 모르는 시장 참여자들은 금리의 꼬리만 쳐다보고 있다. 위기감 속에 진행된 34회 신용평가 전문가 설문(SRE: Survey of credit Rating by Edaily) 결과에서는 대체투자 리스크를 바라보는 시장의 불안이 여과 없이 드러났다.

◇ PF 비상 걸린 자본시장…부실화 우려 팽배

|

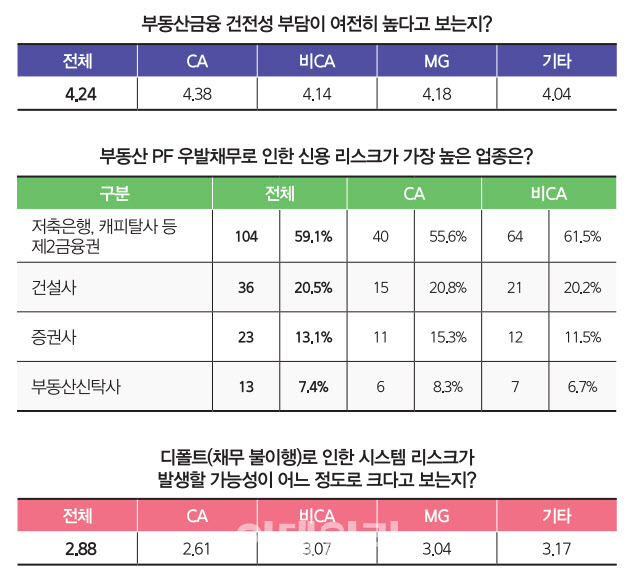

다만 지난해 하반기 강원도의 채무불이행으로 불거진 수준의 시장 위기는 터지지 않을 거라고 보는 시각이 더 높았다. 디폴트(채무불이행)로 인한 시스템 리스크 발생 가능성이 어느 정도로 크다고 보는지 묻는 질문에서는 응답자들이 2.88점을 매겼다. 응답 점수를 직군별로 살펴보면 CA는 2.61점, 비CA가 3.07점을 줬다.

SRE자문위원은 “제2금융권 쪽에 치중된 분리된 리스크라고 판단하는 것 같다”며 “몇몇 쓰러지면 정부가 바로 막아줄 것이라는 기대가 보인다”고 지적했다.

부동산 PF 우발채무로 인한 신용 리스크가 가장 높은 업종을 묻는 질문에는 ‘저축은행, 캐피탈사 등 제2금융권’이 전체 응답자 176명 중 총 104명(59.1%)에게 몰표를 받았다. 이어 건설사(36명·20.5%), 증권사(23명·13.1%), 부동산신탁사(13명·7.4%)의 순이었다.

◇ “정부 대응, 문제 덮어두는 미봉책”

|

강남구 청담동 프리마호텔을 최고 49층의 고급 주상복합으로 개발하는 ‘르피에드 청담’ 사업은 브릿지론(단기 차입금) 만기 연장에 실패했다. 총 4640억원 규모의 브릿지론을 받았는데, 이 중 1800억원(39%) 자금을 댄 선순위 채권자인 새마을금고가 만기 연장을 거절했다. 이 같은 사례의 경우 조율이 최종 부결되면 담보 토지를 경공매로 넘겨 자금을 회수해야 하지만, 부동산 가격 하락을 감안하면 후순위 채권자들은 원금 회수가 요원해진다. 고금리 장기화에 따라 유사사례가 더 쏟아질 가능성도 배제할 수 없다.

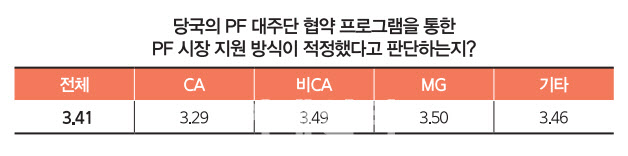

시장에서는 단순히 시간을 벌어주는 것이 근본적인 대안이 아니라는 회의감이 번지고 있다. 34회 SRE 설문 참여자들은 당국의 PF 대주단 협약 프로그램을 통한 PF 시장 지원 방식이 적정했다고 판단하는지 묻는 질문에 3.41점을 줬다. CA는 3.29점, 비CA는 3.49점을 매겼다.

SRE 설문 참여자는 주관식 응답에 “적절하게 발생했어야 하는 부실을 이연시키고, 시장 원리를 무시했다”는 답변을 남겼다.

또 다른 SRE 설문 참여자는 “근본 원인인 부동산 경기 침체 및 양극화가 장기간 소요되면서 PF사업성이 회복되지 않는다면 유동성 지원만으로 리스크 해소가 이뤄지기 어렵다”며 “사업성 평가에 따른 강도 높은 구조조정이 함께 이뤄져야 한다고 판단한다”고 지적했다.

◇ 안방 호랑이가 물어온 리스크 덩어리

속속 부실이 발생하고 있는 해외부동산 투자에 대한 우려도 높아지고 있다. 공격적으로 투자했던 해외 부동산투자펀드들의 만기가 금리인상 시기와 맞물리면서 속속 기한이익상실(EOD) 사례가 늘고 있어서다. 해외 부실이 늘어날수록 국내 부동산PF 손실 문제와 중첩되면서 부담이 가중될 수밖에 없다. 34회 SRE응답자들은 해외 상업용 부동산 시장 조정으로 해외 부동산 투자 익스포저에서 디폴트가 급증할 가능성이 높다고 보는지 묻는 질문에 3.69점을 줬다. CA는 3.78점을 줬고, 비CA는 3.63점을 줬다. 해외부동산 투자 리스크가 국내 금융사 및 금융시스템에 미칠 영향이 크다고 판단하는지 묻는 질문에는 3.32점을 줬다. CA는 3.26점, 비CA는 3.37점으로 일정 수준 이상의 영향이 있을 것이라는 인식이 엿보였다.

금융투자협회에 따르면 지난 10월 말 기준 해외부동산 펀드 설정잔액은 공모·사모 합산 기준으로 76조4861억원 규모다. 지난 2013년 말 불과 5조원이 채 안 됐던 해외부동산 펀드 설정잔액은 지난 2015년 들어 10조원대로 진입한 이후 가파른 증가세를 보이기 시작했다. 금융위기 이후 장기화된 저금리에 대체투자가 대안이라는 인식이 본격적으로 확산하기 시작했기 때문이다. 해외 선진국 부동산 투자가 유행처럼 번지면서 생긴 ‘수요 부족’에 비우량 자산까지 국내에 들여와 팔리는 사례가 적지 않았다. 한국 투자자들이 미국 등 해외 부동산 가격을 올려놓고 있다는 웃지 못할 지적이 나오기도 했다.

SRE자문위원은 “(해외 자산을 끌어온)국내 금융사들이 사실상 안방 호랑이나 다름없었던 셈”이라며 “기초자산에 대한 고민도 부족했고, 잘 모르기까지 했다. 당연히 해외 기관들이 만기 연장이나 자금재조달을 지원해 줄 것이라는 기대까지 있었던 것 같다”고 지적했다.

해외부동산 문제는 국내 사업장 대비 리스크 관리가 쉽지 않아 더 심각하다. 한국금융연구원 해외대체투자 점검 보고서에 따르면 국내 해외부동산펀드 대부분이 변제 순위가 낮은 지분투자, 메자닌 대출 형태의 고위험 익스포저로 구성돼 있다. 선순위 채권자인 해외 기관이 만기 연장을 거절해 버리면 대안이 없다. 해외 채권자들이 원금을 빼고 나면 국내 투자자들의 손실이 그대로 확정되는 불리한 구조가 적지 않다.

[이 기사는 이데일리가 제작한 34회 SRE(Survey of credit Rating by Edaily) 책자에 게재된 내용입니다.]

![[34th SRE][발언대]GS건설 "품질개선 위해 조직 쇄신…명성회복 총력"](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23111700444t.jpg)

![[단독]내년 전세대출에 DSR 적용 안한다…銀 ‘자율규제'로](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120201074t.jpg)

!["1.5억의 위용".. 강남에 뜬 '사이버트럭' 실물 영접기[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200940t.jpg)