|

|

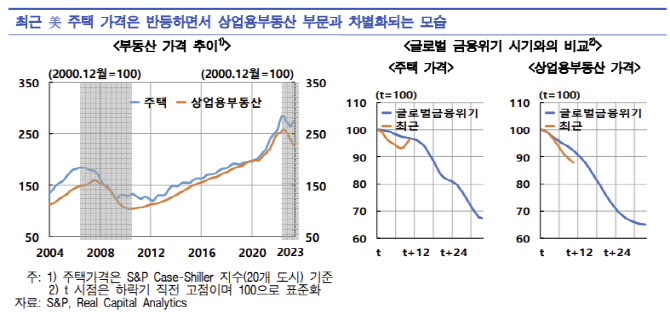

보고서에 따르면 집값은 고점 대비 6.8% 하락하다가 2월 이후 3.5% 반등했다. 글로벌 금융위기 당시 2년여에 걸쳐 집값이 30% 이상 하락했다는 점을 고려하면 그 때보다 하락폭이 작고 반등은 빠르다. 실제로 주택 착공과 신규 주택 판매가 증가하는 등 주택 경기 부진이 완화되고 있다.

고금리 속에서도 집값이 반등하는 가장 큰 이유는 공급 부족 때문이다. 미국 주택 시장은 금융위기 당시 공급이 크게 축소된 이후 건설 인력 부족, 자재 및 부지 확보 어려움 등으로 공급 부족이 장기간 이어지고 있다. 이에 주택 재고도 감소세다. 또한 모기지 대출의 95% 이상이 고정금리이기 때문에 정책 금리 인상에 따른 이자 부담이 단기적으로 크지 않은 상황이다. 이에 저금리 때 장기 모기지 대출을 받은 기존 주택 보유자들은 주택 매도를 꺼리고 있다.

팬데믹 종료 이후에도 재택근무 비율이 높아 주택 수요도 뒷받침되고 있다.

반대로 재택근무 선호는 상업용 부동산에는 악재로 작용하고 있다. 공실 증가로 이어지기 때문이다. 또 변동금리 비중이 50%에 가까워 고금리에 타격을 받고 있다. 이에 따라 상업용 부동산 가격은 고점 대비 12.1% 하락했다. 특히 사무실용 부동산의 가격 하락폭이 크고 저당 증권의 연체율도 빠르게 상승하는 것으로 조사됐다. 그나마 호텔, 창고 등 여타 상업용 부동산은 상대적으로 덜 부진한 상황이다.

한은은 “상업용 부동산의 경우 중소형 은행 대출 비중이 높아 이들 은행의 불안 요인으로 잠재해 있다”고 밝혔다. 상업용 부동산에 대한 대출 심사가 깐깐해지고 이에 신용 공급도 줄어들 수 있다는 평가다.

다만 미 재무부 등 정책 당국은 상업용 부동산 규모가 주택 시장에 비해 작은 데다 관련 대출의 금융기관간 연계성도 낮아 시스템 리스크로 전이될 가능성은 높지 않다고 보고 있다. 미국 부동산 시장 규모는 총 79조달러 규모인데 이중 주택이 55조7000억달러(작년 4분기 기준)로 약 70%를 차지하고 상업용 부동산은 23조8000억달러 규모를 보이고 있다.

!["엄마, 그놈이 곧 나온대"...끝내 숨진 여고생이 남긴 말 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021600001t.jpg)