|

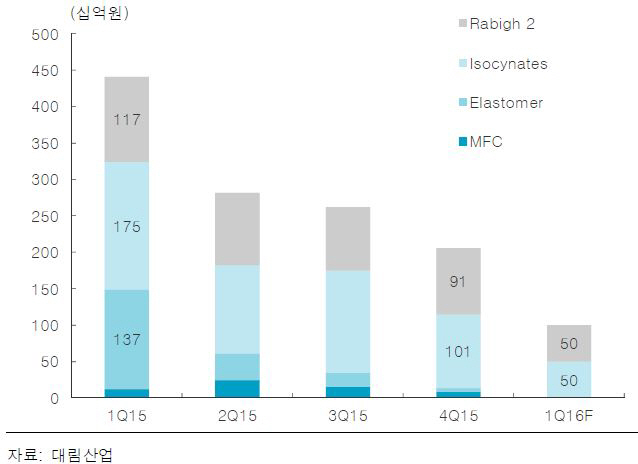

이경자 한국투자증권 연구원은 “1분기 연결 매출은 12%, 영업이익 32% 증가했다”며 “건설 영업이익은 40억원으로 크게 줄었는데 쿠웨이트 SFHP에 558억원의 추가 비용을 반영했음에도 주택 매출이 2배 늘고 유화 영업이익이 200억원 증가해 완벽히 상쇄했다”고 분석했다.

영업외비용에 관급공사 과징금 153억원이 반영됐다. 자회사로부터 1700억원의 배당수익과 대림C&S 구주매출 차익 400억원 유입으로 과세표준이 상향되면서 법인세가 예상보다 400억원 증가했다.

2014년 1만4000가구, 지난해 3만가구 주택을 공급해 최소 2018년 상반기까지 주택매출과 이익 고성장이 확정됐다는 평가다. 주택매출은 지난해 2조1000억원에서 올해 3조6000억원, 내년 4조원까지 증가하고 하반기 주택 매출 증가세는 더 강해질 전망이다. 유화 이익급증은 저유가 요인 외에도 메탈로센PE·자체브랜드(PB) 등 고부가가치 제품 비중이 커졌기 때문이다.

SHFP 손실은 기자재 조달 지연에 따른 것으로 건축 영업이익에 맞먹는다. 현재 진행 중인 중동 현장은 SHFP, 쿠웨이트 FCC, 사우디아라비아 이소시네이트, 마덴, 라빅. 오만 소하르 정유 등이다. 2013년 현안 프로젝트는 12개에 달했지만 현재 3개로 크게 줄었다.

이 연구원은 “설사 돌발적인 해외 리스크가 나타나더라도 분기당 1000억원 이상 영업이익 창출이 가능한 체력을 확인했다”며 “조정 시마다 적극 매수를 권유한다”고 조언했다.

▶ 관련기사 ◀

☞ 대림산업, 1Q 영업익 32% 증가한 908억..주택사업이 성장 견인

☞ 대림산업 1Q 영업익 907억원..전년比 32.2% 증가

☞ 대림산업, 올해 실적 턴어라운드 가속화-LIG

![1480원 뚫고도 힘 안 떨어졌다…환율 상단 논하기 힘들어[외환분석]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122700563t.jpg)

![한소희·김지원이 픽한 '패딩'…난리 난 이유[누구템]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700120t.jpg)