이런 이들을 위해서 각 금융기관은 다양한 비과세(非課稅) 상품을 내놓고 있다. 수익률은 낮지만, 세금이 중과되는 종합과세를 피할 수 있다는 장점을 강조하면서다. 그러나 재테크 전문가들은 "금융소득종합과세를 크게 걱정할 필요가 없는 사람들까지 덩달아 비과세 상품에 가입하는 경향이 있다"며 "비과세상품 수익률이 일반적으로 낮고, 10년 이상 자금이 묶이는 등 제약이 많기에 신중해야 한다"고 말했다.

◆금융종합과세 지나치게 겁낼 필요 없어

삼성증권 자산배분전략파트 김도현 연구위원은 최근 지인 A씨의 금융자산 운용내역을 들여다보고 깜짝 놀랐다. A씨는 오랜 직장생활을 마치고 은퇴한 후, 현재는 자산의 상당부분을 금융상품으로 운용하고 있었다.

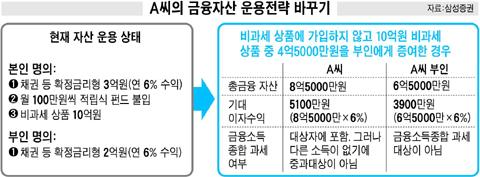

본인 명의로 채권 등 확정금리형 상품에 3억원(연 6.0% 수익), 적립식펀드에 매월 100만원을 불입하고 있었고, 비과세 상품(연 5.0% 수익)에는 무려 10억원이나 넣어두고 있었다. 부인 명의로는 채권에 2억원을 투자하고 있었다.

A씨에게 비과세상품에 10억원이나 넣어둔 이유를 물어보니, 금융소득종합과세를 피하기 위해서라고 했다. A씨 부부의 전체 금융자산 총계가 15억원인 상황에서, 금융소득종합과세가 겁나 금융자산의 절반 이상인 10억원을 낮은 수익률의 비과세 상품에 투자한 결정은 옳았을까? 김 연구위원은 "문제가 상당히 많다"고 답을 내렸다.

이유는 간단하다. 만약 비과세상품에 가입하지 않아 A씨 금융소득이 4000만원(금융소득종합과세 기준)을 넘더라도, 그 소득을 합칠 다른 소득이 없다면 종합과세가 무겁게 부과될 가능성이 매우 낮기 때문이다. A씨는 이미 퇴직해서 근로소득도 없고, 아직 60세가 되지 않아 연금소득도 없기에 세금 중과를 걱정할 필요가 없었다.

|

◆부부 간 증여로 세금 줄일 수도

게다가 A씨의 경우는 부인에게 적절한 금액을 증여하는 방법을 통해서 세금을 줄일 수도 있었다. A씨 혼자 명의로 10억원을 비과세 금융상품으로 들고 있을 필요가 없다는 얘기다. 금융소득종합과세 기준(4000만원)은 과거에는 부부 합산이었지만, 지금은 개인별이기 때문이다. A씨든 A씨 부인이든 금융소득이 각각 4000만원 이하이면 금융소득종합과세 대상자가 아니다. 게다가 올해부터는 부인에게 6억원(작년까지는 3억원)까지 증여를 해줘도 증여세를 물지 않는다.

예컨대, 부인에게 4억5000만원어치 금융자산을 증여하고, 자신의 명의로 5억5000만원만 유지한다고 치자.〈표 참조〉 이 경우 A씨의 금융소득은 8억5000만원(3억+5억5000만)의 6%인 5100만원으로, 금융소득종합과세 대상이다. 그러나 A씨는 금융소득에 합산될 다른 소득이 없기 때문에, 4000만원을 초과하는 금액 1100만원에 대해 종합소득세(저율 8% 적용)를 물리더라도 실익이 없다. 원천징수 세율인 15.4%보다 낮기에, 종합과세 중과는 없이 원천징수로 끝내기 때문이다.

기존 금융자산 2억원에 4억5000만원을 증여받은 A씨 부인은 어떨까? 이 경우 A씨 부인의 금융소득은 3900만원으로 금융소득종합과세 대상자가 아니다.

결국 A씨는 수익률이 낮고 제약이 많은 비과세 상품에 가입하지 않더라도, 부부 간 적절한 증여(증여세 면제인 6억원 한도)를 통해서 금융소득종합과세에 쉽게 대처할 수 있는 것이다.

김 연구위원은 "금융소득종합과세를 피한다는 생각에 절세형 상품만 강조하다 보면, 자칫 수익률이 낮고 환금성이 떨어지는 상품들로 자산을 구성할 위험이 크다"며 "쉽게 찾아오지 않는 금융소득종합과세라는 '호랑이'를 지나치게 겁낼 필요가 없다"고 말했다.

![결혼 앞둔 예비신부 사망…성폭행 뒤 살해한 그놈 정체는 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031200001t.jpg)