5) 잔존만기가 길거나 내가격(ITM)인 ELW는 항상 안전한 투자수단?

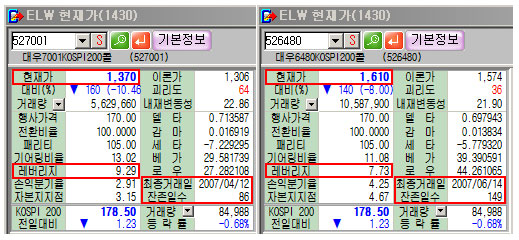

(예1) 다른 발행조건은 동일한데 잔존만기가 다른 두 워런트

(1) 대우 7001코스피200 콜 워런트 [527001]

· 행사지수 : 170

· 현재지수 : 178.50 (2007년 1월 17일 종가)

· 전환비율 : 100

· 최종거래일 : 2007년 4월 12일

· 만기평가지수 : 최종거래일 지수종가

· 유동성공급자 : 대우증권

· 워런트가격 : 1,370원

· 델타 : 0.713587

· 레버리지 : 9.29

(2) 대우 6480코스피200 콜 워런트 [526480]

· 행사지수 : 170

· 현재지수 : 178.50 (2007년 1월 17일 종가)

· 전환비율 : 100

· 최종거래일 : 2007년 6월 14일

· 만기평가지수 : 최종거래일 지수종가

· 유동성공급자 : 대우증권

· 워런트가격 : 1,610원

· 델타 : 0.697943

· 레버리지 : 7.73

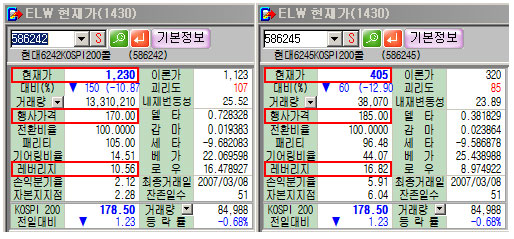

(예2) 다른 발행조건은 동일한 데 행사가격만 다른 두 워런트

(1) 현대 6242코스피200 콜 워런트 [586242]

· 행사지수 : 170

· 현재지수 : 178.50 (2007년 1월 17일 종가)

· 전환비율 : 100

· 최종거래일 : 2007년 3월 8일

· 만기평가지수 : 최종거래일 지수종가

· 유동성공급자 : 현대증권

· 워런트가격 : 1,230원

· 델타 : 0.728328

· 레버리지 : 10.56

(2) 현대 6245코스피200 콜 워런트 [586245]

· 행사지수 : 185

· 현재지수 : 178.50 (2007년 1월 17일 종가)

· 전환비율 : 100

· 최종거래일 : 2007년3월 8일

· 만기평가지수 : 최종거래일 지수종가

· 유동성공급자 : 현대증권

· 워런트가격 : 405원

· 델타 : 0.381829

· 레버리지 : 16.82

(참고) 레버리지 (Leverage, 일명 Effective Gearing이라고 함) 는 기어링 (Gearing)에 델타 (Delta)를 곱한 값으로, 기초자산이 1% 변동할 때 기초자산과 동일한 수량(전환비율 고려)의 ELW 가격이 얼마나 변동하는 가를 백분율로 표시한 수치이다. 기초자산이 1% 변할 때 기초자산과 동일한 수량(전환비율 고려)의 ELW 가격이 7.5% 변동할 경우 레버리지는 7.50가 된다. 잔존만기가 짧을수록, 깊은 외가격일수록 레버리지값은 커지게 된다. 이때 기어링은 아래와 같은 공식으로 계산된다.

기어링(Gearing) = 기초자산의 가격 / (워런트 가격 / 전환비율)

잔존만기가 너무 짧거나 기초자산 주가가 외가격 (OTM)에 있는 ELW는 위험하기 때문에 되도록 잔존만기가 길고 내가격(ITM)이나 등가격(ATM) ELW를 매매할 것을 추천하는 글을 종종 보게 된다.

물론 일반적으로 맞는 이야기일 것이다. 만기가 너무 짧은 것은 시간가치 하락의 위험이 크고, 외가격(OTM) ELW의 경우 수익이 날 때 그 폭이 크지만 수익이 나지 않을 확률 또한 매우 크기 때문일 것이다.

필자가 이 질문을 ELW에 대한 오해로 다시 소개하게 된 이유는 ELW의 투자는 항상 어떠한 장점 또는 단점, 한 측면만 있는 것이 아니라 장점이 존재하면 반드시 그 장점과 상관관계(Trade-Off)가 있는 단점이 존재한다는 점을 다시 한번 되새기기 위해서이다.

잔존만기가 짧은 ELW의 경우 (아래 주의 참조) 물론 시간가치 소멸의 위험이 더 큰 것 사실이지만, 동시에 만기이전 단기간에 투자자의 예상대로 주가가 움직여 주는 경우 그에 대한 보상, 즉 투자수익은 만기가 긴 동일조건의 ELW를 투자한 것 보다 훨씬 더 크게 된다.

외가격(OTM) ELW 또한 주가가 투자자의 기대대로 움직이지 않게 되면 만기행사가능성이 거의 0에 가까워져 원금손실이 발생할 확률이 매우 커져 투자위험이 높은 것이 사실이다. 하지만, 만일 주가가 기대와 동일하게 움직여 줄 경우 그에 대한 투자수익은 등가격(ATM) 내지 내가격(ITM) ELW를 매매할 때보다 매우 커지게 된다.

오히려 잔존만기가 길거나 내가격(ITM) 또는 등가격(ATM)에 있는 ELW의 경우에는 주가가 예상대로 움직일 경우에도 투자금액의 가치변화가 상대적으로 탄력적이지 못하다고도 볼 수 있다. 결국 투자자에게 가장 중요한 것은 ELW를 투자할 때 향상 자신이 투자하고자 하는 ELW의 발행조건을 꼼꼼히 확인하고 투자결정 이전에 해당 ELW의 장단점을 명확히 이해하고 투자에 나서는 투자습관일 것이다.

주의) 위 논의는 이론적으로 만기까지 LP의 유동성공급활동이 계속된다는 가정하에 접근한 것임. 현재 우리나라의 ELW 상장 규정상 만기 전 1개월 동안에는 유동성공급을 금지하고 있어 실제로그 기간 동안에 ELW의 유동성이 급감하는 것을 자주 확인하게 되므로 되도록 잔존만기가 1개월 보다 길게 남아있는 ELW를 선택하여 매매하는 것이 합리적인 선택이라 할 수 있다.

다음 칼럼에서는 양적으로 급속하게 성장한 국내 ELW 시장의 현주소를 되돌아보고 질적인 시장발전을 동시에 도모하기 위한 시장제도적 고려사항들을 논의해 보고자 한다.

!["여행하려면 돈 내" 관광세 징수하는 유럽.. 한국은'깜깜'[관광세 도입 재점화]①](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102100085t.jpg)

![14층서 떨어진 주부에 깔린 남성…6개월 子 두고 숨졌다 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102100007t.jpg)