박현진 신한투자증권 연구원은 14일 보고서에서 “회복이 빠르던 느리던, 방향성은 우상향에 베팅해야 한다”며 이같이 밝혔다.

|

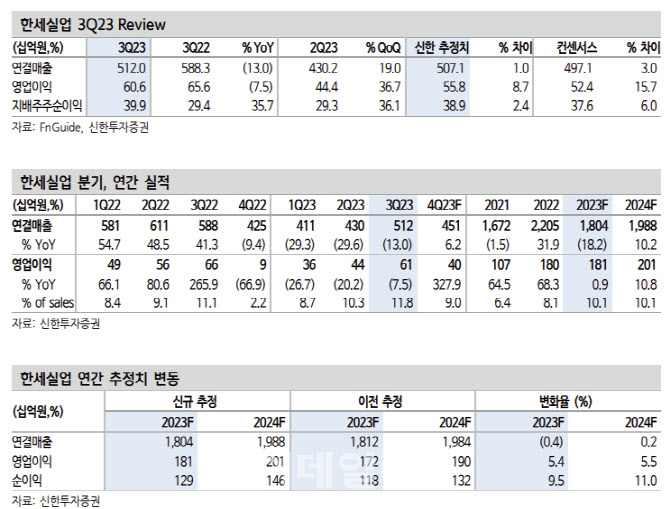

한세실업의 3분기 연결기준 매출액은 전년동기대비 13% 줄어단 5120억원, 영업익은 8% 감소한 606억원으로 신한투자증권의 추정치를 상회했다. 박 연구원은 “달러 기준 매출은 11% 역성장했으나 상반기와 비교하면 매출 감소폭을 상당히 줄이고 있는 게 눈에 띈다”며 “작년 하반기부터 미국 의류 소비가 둔화됨과 동시에 재고 과다로 오더가 급감했었고 올해 연말로 들어서면서 글로벌 의류 재고는 감소세가 유지되고, 더불어 미국 소비는 소폭 기대치를 높이는 트렌드가 관찰되는 만큼 OEM 업황이 조금이나마 개선될 여지가 있을 것”으로 판단했다.

특히 한세실업과 바이어가 겹치는 일부 중소 OEM사들을 중심으로 실적 개선세가 부각되는 기업이 있어 기대를 더 키운다. 박 연구원은 “작년 4분기부터 오더 감소에 대비해 생산라인 수를 30% 이상 줄이면서 인건비가 작년 동기 대비 감소 추세인 점도 이익률 개선에 긍정적”이라며 “비용 축소가 마진율을 높이고 있는 점 외에도 과거 대비 수익성 위주의 수주를 전개하는 노력이 마진 레벨을 개선시키는 중”으로 파악했다.

4분기 매출은 전년비 6% 성장할 것으로 예상되며 내년도 매출은 10% 가량 늘어날 것으로 보인다. 박 연구원은 “올해 고정비 부담 완화로 달라진 마진 레벨을 감안하면 4분기 영업이익은 404억원 달성도 가능할 것으로 예측된다”며 “미국 소비 회복 강도에 따라 한세실업의 2024년 실적 개선폭도 달라지겠으나, 적어도 2023년보다 매출이 더 부진할 가능성은 낮아지고 있다”고 말했다.

이어 “미국의 의류 재고는 감소 추세가 유지되고 있어 적정 레벨을 찾기 직전”이라며 “리스탁킹 수요가 조금씩 나타날 가능성을 염두해 실적 눈높이는 조정할 필요가 있다”고 진단했다.