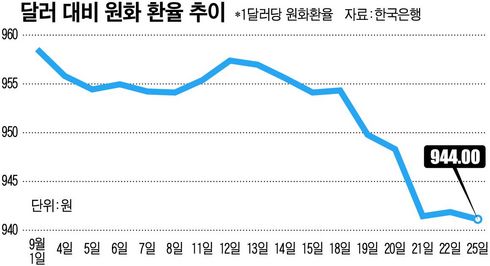

최근 환율이 다시 급락하고 있다. 원화 가치 강세로 인해 미국 달러 대비 원화 환율이 2개월여 만에 다시 940원대로 추락했고, 엔화 대비 환율은 800원대 붕괴를 위협 중이다. 환율 변동기에 유의할 점을 살펴보자.

◆여러 번 나눠서 팔거나 사라

A씨가 이달에 자녀 학비로 2만 달러를 송금했다고 가정하자. 만약 달러 대비 원화 환율이 이달 중 가장 높았던 지난 1일(1달러당 960원)에 송금했다면, A씨는 한국 돈 1920만원을 써야 했다. 하지만 25일에 송금(1달러당 944원)했다면 1888만원으로 해결할 수 있었다. 단순히 송금을 20여일 늦췄을 뿐인데 32만원을 번 셈이 된다.

물론 환율 방향을 정확히 예측해 가장 유리한 시점에 환전을 한다면 얼마나 효과적일까? 하지만 환율은 전문가들도 점치기 어렵다. 특히 엔화에 대한 원화 환율처럼 직접 거래되지 않고 미국 달러를 매개로 환산되는 재정 환율(cross rate)일 경우에는 원·달러와 달러·엔 환율을 둘러싼 변수가 너무 많아 한 치 앞을 내다보기가 더욱 힘들다.

따라서 환율로 큰 이득을 못 봐도 손해는 보지 않겠다는 심정이라면 환율 변동에 따른 위험을 헤지(회피)하는 것이 올바르다. 외환은행의 강종필 PB팀장은 “보유하고 있는 외화를 처분하거나 외화를 앞으로 사야 하는 경우 모두 시간차를 두고 분할해서 매수·매도하는 것이 좋다”고 말했다. 외화를 적립식으로 팔거나 사면, 구입 기간 중 평균 환율을 적용받는 셈이 되기 때문이다.

◆환율 위험 예방 상품에 가입하라

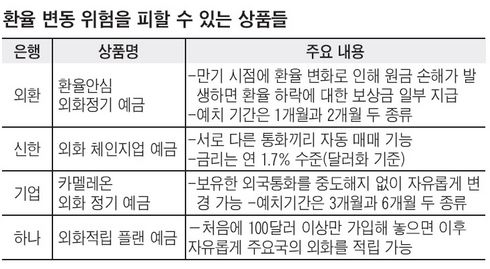

여러 번 나눠서 환전하는 것이 귀찮다면 은행에서 팔고 있는 환위험 예방형 상품에 가입하는 것도 방법이다. 예를 들어, 외환은행의 ‘환율안심 외화정기예금’은 환율이 한 달간 30원 이상 떨어질 경우 달러당 10원씩 보상을 해주고, 40원 이상 하락하면 20원을 보상해 준다. 대신 이자율이 1개월 연 0.5%, 2개월 연 1.5%로, 일반 정기예금보다 매우 낮다.

신한은행의 ‘외화 체인지업 예금’은 고객이 최저·최고 환율을 정해 놓고, 그 범위를 벗어나면 다른 통화로 자동으로 전환되고 매매가 이뤄지도록 설계되어 있다. 기업은행의 ‘카멜레온 외화정기 예금’은 고객이 보유한 외화의 환율이 급등락할 경우, 중도 해지나 수수료 없이 예치 통화를 변경할 수 있도록 해 놓았다. 국민·외환은행 등은 고객이 목표하는 환율 수준에 도달했을 경우 이메일이나 휴대전화 메시지로 알려주는 서비스도 제공하고 있다.

◆환율 하락기엔 현금 대신 카드를 사용하라

원화 가치가 상승(환율 하락)기에 접어들었다면 해외 여행시, 현금 대신 신용카드를 이용하는 것이 유리하다. 앞서처럼, 1달러당 960원씩 줘야 하는 9월 1일에 신용카드로 긁은 뒤 실제로 결제가 이뤄지는 3~4일 뒤엔 1달러당 956원에 살 수 있기 때문이다. 아시아 지역은 7일 정도, 아프리카 등 오지라면 30일까지도 시차가 발생할 수 있다.

신한은행 김은정 PB팀장은 “반대로 환율 상승기엔 현금으로 결제하는 것이 유리하다”며 “현금으로 결제하면 9만3000원에 살 수 있을 것을, 카드로 결제해서 9만6000원 나가는 경우도 있다”고 했다.