증권가에선 존슨앤존슨이 고마진 포트폴리오를 구축에 주력하면서 장기적으로 실적이 성장하고 높은 배당이 이어질 것으로 전망했다.

|

제약 부문 매출액은 전년 대비 6.3% 늘었다. 다잘렉스와 에를레아다 판매량이 전년 대비 각각 20.7%, 25.2% 증가하면서 실적 개선을 견인했다는 분석이다. 성장 동력으로 손꼽히는 메드테크는 전년 대비 6.4% 매출이 증가했는데, 심혈관 제품과 외과 장비 판매가 두각을 나타냈다는 판단이다.

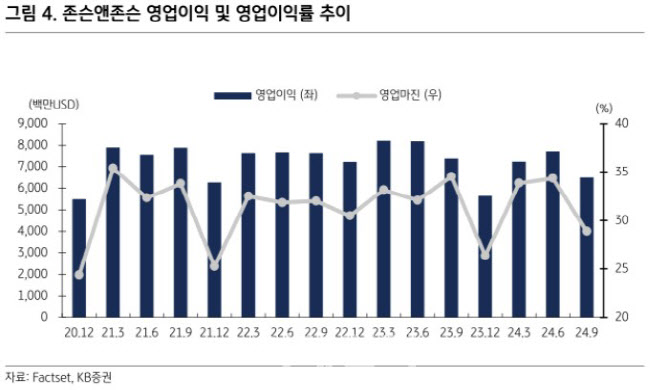

3분기 영업이익률은 28.9%로 전년 대비 5.66%포인트 하락했다. 브이웨이브 인수에 의한 일시적 영향이 컸다는 평가다.

존슨앤존슨은 올해 연간 가이던스를 상향했다. 연간 매출액을 기존 ‘880억~884억달러’에서 ‘894억~898억달러’로 조정했다. 조정 EPS는 이익 성장치를 반영했으나 기업 인수 여파로 기존 ‘10.0~10.1달러’에서 ‘9.86~9.96달러’로 낮췄다.

|

고마진 사업 집중과 주주환원 정책에 힘입어 12개월 선행 자기자본이익률(ROE)이 32.3%를 기록하는 등 상승세가 이어지고 있다는 분석이다. 이를 고려하면 상대적으로 주가 수준은 높지 않다는 판단이다. 유 연구원은 “존슨앤존슨의 12개월 선행 주가수익비율(PER)은 15.7배로 시장(21.9배)과 산업 평균(19.2배) 대비 낮은 수준이며, 최근 1년 배당 수익률은 3.0%로 시장(1.2%)과 산업(1.5%)을 상회한다”며 “낮은 변동성이 기대되고 적극적인 성장 사업 투자와 고마진 포트폴리오 구축 등을 감안할 경우 투자 매력이 높다”고 진단했다.