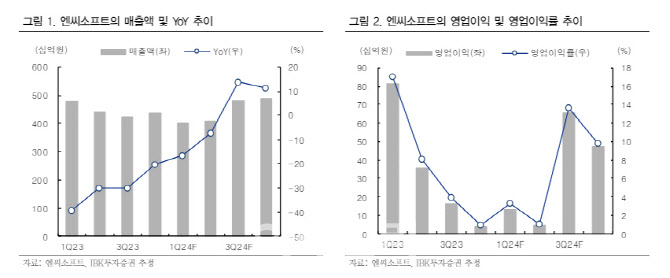

24일 이승훈 IBK투자증권 연구원은 “1분기 매출액은 전년 동기보다 16.4% 줄어든 4001억원, 영업이익은 83.8% 감소한 132억원을 달성할 것”이라며 “시장이 기대하는 매출액(4136억원)과 영업이익(140억원)을 모두 하회할 것”이라고 예상했다.

그는 “모바일게임은 리니지W와 리니지2M의 작년 4분기의 대규모 업데이트 효과가 사라지면서 전분기 대비 외형이 10.2% 감소하겠지만 작년부터 지속적으로 비용 효율화 기조 이어지는 가운데 마케팅비가 대폭 축소되어 영업이익이 전분기 대비 3배 이상 증가할 것”이라고 전망했다.

이어 그는 2분기부터 시작되는 신작 게임 출시와 글로벌 진출 모멘텀이 내년까지 이어질 것으로 내다봤다. 이 연구원은 “상반기에는 배틀크러쉬와 BSS가 출시되고 하반기에는 ‘쓰론앤리버티(TL)’의 글로벌 출시 및 ‘블레이드&소울2’의 중국 출시, 그리고 신작 모바일게임이 출시될 예정”이라고 말했다. 또 2025년 프로젝트G, 아이온2 및 LLL 등의 대작 출시 모멘텀이 지속될 전망이다.

그는 “TL의 글로벌 비공개베타테스트(CBT)가 4월 10일에서 17일까지 북미에서 진행됐는데 비공개 서약에 따라 테스트가 진행되었기 때문에 리뷰가 제한적이었으나 공성전, 전투 등이 긍정적이었던 것으로 파악된다”면서 “하반기 아마존게임즈가 웨스턴 지역 출시 일정을 결정하면 관련 로열티

매출도 있다”고 기대했다.

뿐만 아니라 대만 등 동남아 지역은 엔씨소프트가 직접 서비스하면서 전체 매출을 인식할 예정이다. 한편 상반기 중으로 출시 예정인 배틀크러쉬는 3월 긍정적인 테스트 결과를 기반으로 출시 준비 중이다.

아울러 이 연구원은 “엔씨소프트의 현금성자산 2조1000억원(순현금 1조7000억원)을 포함해서 운영 가능한 유동자산이 3조5000억원 이상으로 시가총액이 청산가치 수준까지 하락했다”며 “실적 개선 가능성이 높고 신작출시 및 해외 진출과 인수합병(M&A) 등 일부 모멘텀에서 급등할 수 있다”고 덧붙였다.

|

![카톡 프로필에 前남편 저격사진 올렸다가 고소 당했어요[양친소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122800237t.jpg)

![한강뷰 보며 케이터링 즐긴다…호텔 같은 ‘이 회사'[복지좋소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122800051t.jpg)

![심야 아파트 침입해 잠든 커플에 과도 휘두른 이유[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122800001t.jpg)