|

한 연구원은 “MNB/DNT 모두 전분기 대비 판매량 감소가 불가피한 산황으로 탄소배출권도 2분기에는 감익을 전망한다”며 “현재 주가는 12개월 전망치 기준 주가순자산비율(PBR) 1.0배로 역사적 저점(1.2배)을 밑돌고 있고 배당수익률도 6%로 높은 수준이어서 실적 반전과 주가상승을 위해서는 고객사(TDI)의 가동률 회복과 DNT 수익성 개선이 필요하다”고 내다봤다.

전남 여수 산업단지 내 주요 생산시설을 보유하고 있는 휴켐스는 NA계열 제품과 NT계열 제품을 주로 생산한다. NA계열 제품으로는 희질산과 농질산, 초안이 있다. NT계열 제품으로는 DNT와 MNB 등을 생산한다. 이외 메탄올과 암모니아 등 기초화학 제품도 생산한다.

희질산은 염료와 안료에, 농질산은 화약과 탈색제, 의약품 등에 쓰인다. 초안은 화학비료와 의약품, 살충제의 원료로 쓰이며 ‘질산암모늄’이라고도 부른다. NT계열의 DNT와 MNB는 폴리우레탄의 제조에 쓰인다. DNT는 스티로폼과 플라스틱, 인조가죽의 원료로도 쓰이고 MNB는 가전제품의 단열재, 합성 목재 등의 원료로 사용한다.

아시아 최대 규모를 자랑하는 희질산은 한국바스프와 장기공급계약을 맺고 전량을 공급한다. MNB와 DNT역시 각각 금호미쓰이화학과 한화케미칼·OCI에 전량을 공급하고 있다.

대신증권은 휴켐스의 1분기 실적에 대해 영업이익은 311억원으로 전분기 대비 119% 증가해 시장 기대치(238억원)를 대폭 웃도는 실적을 달성했다고 분석했다.

한 연구원은 “전분기에는 원료가격 상승으로 수익성이 둔화했으나 1분기에는 원료가격이 안정화한 가운데 제품 대 지역 믹스 개선으로 수익성이 상승했고 판매량도 소폭 증가한 것으로 추산한다”고 설명했다.

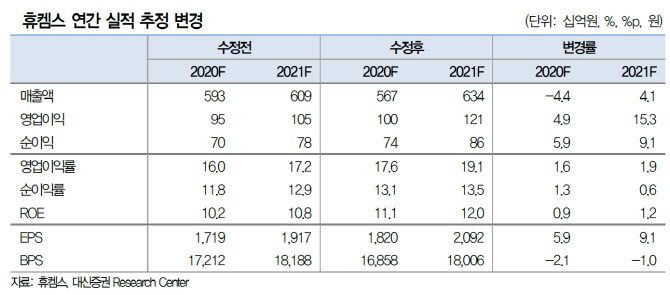

이어 그는 “목표주가는 12개월 앞으로 전망치 기준 예상 BPS(주당순자산가치)에 목표 PBR(주가순자산비율) 1.3배를 적용해 산출했다. 1.3배는 실적둔화 국면이었던 2018~19년 저점의 평균 수준이다”라며 “단기 모멘텀 부재에 따른 2분기 감익 및 글로벌 폴리우레탄 체인의 낮아진 밸류에이션을 고려해 목표 PBR을 조정함에 따라 목표 주가도 하향 조정했다”고 덧붙였다.