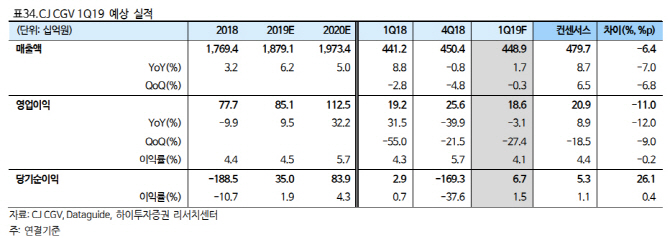

김민정 하이투자증권 연구원은 “CJ CGV의 연결 기준 1분기 매출액은 4489억원으로 전년대비 1.7% 증가할 것”이라며 “영업이익은 186억원으로 같은 기간 3.1% 감소하면서 컨센서스를 크게 하회할 것”이라고 분석했다.

1분기 국내 박스오피스는 ‘극한직업’ 관객수가 1600만명을 돌파한데 힘입어 전년동기대비 13.2% 증가했다. 그는 “천만 영화는 장기간 상영되는 특성상 부금원가가 낮아지는 효과가 발생해 1분기 국내 사업 영업이익은 전년동기대비 크게 개선된 81억원을 기록할 것”이라고 예상했다. 1분기 중국 박스오피스는 전년동기대비 8% 감소했지만 CJ CGV는 평균티켓가격(ATP) 상승을 기반으로 성장을 이어갈 전망이다. 중국 영업이익률은 10%로 같은 기간 0.6%포인트 개선이 예상됐다.

다만 터키 지역은 1분기 최대 성수기에도 콘텐츠 흥행 부진으로 실적이 크게 악화될 전망이다. 그는 “지난해 1분기 터키 지역의 영업이익은 전체 67%의 비중을 차지했기 때문에 터키 지역 부진은 전체 연결 실적을 크게 훼손할 것”이라고 우려했다.

지난해 4분기 터키 관련 영업권과 총수익스와프(TRS) 평가손실을 대규모 인식하면서 기저 효과가 예상됐지만 다시 1분기 실적 부진에 투자자들도 관망세를 보일 것으로 예상된다. 김 연구원은 “터키 지역은 시장 특성상 1분기와 4분기가 최대 성수기이고 2·3분기는 적자 구조”라며 “1분기 실적 부진은 연간 실적에도 영향을 끼칠 수밖에 없다”고 설명했다..

|