◇폐기물 업체, 꾸준한 실적 창출 시장서 인정받아

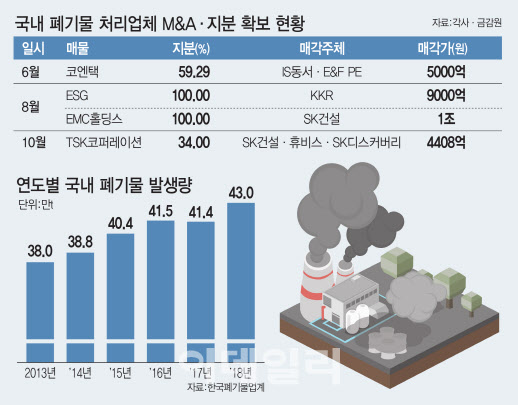

29일 투자은행(IB)업계에 따르면 올해만 세 건의 폐기물 업체가 M&A에 성공했다. 먼저 IS동서와 E&F프라이빗에쿼티(PE) 컨소시엄이 지난 6월 맥쿼리PE가 갖고 있었던 코엔텍(029960) 지분 59.29%를 인수했다. 인수가는 5000억원으로 경영권 프리미엄이 약 2000억원 수준이 반영됐다.

김세련 이베스트투자증권 연구원은 “높은 진입장벽과 환경 규제 강화, 폐기물 단가 상승에 힘입어 폐기물 처리 업체들의 주가수익비율(PER)은 꾸준히 반등하고 있다”고 설명했다.

같은 달 국내 의료폐기물 업체인 ESG 지분 100%를 글로벌 사모펀드(PEF)인 콜버그크래비스로버츠(KKR)가 9000억원에 인수하면서 폐기물 업체 매각 흥행 분위기를 이었다. 지난 8월에는 SK건설이 EMC홀딩스 지분 100%를 1조원에 인수하며 코로나로 침체된 M&A 시장 분위기 반전에 큰 역할을 했다.

|

특히 코로나19가 가져온 비대면 생활에서 플라스틱 등 생활 폐기물, 마스크 등 의료용 폐기물이 늘어날 것으로 예상되면서 향후 몸값 상승이 기대되면서 사모펀드도 적극적으로 인수전에 뛰어드는 상황이다.

◇거래규모 1兆 돌파…코로나19에 골프장 인기↑

골프장 거래도 활발했다. 여타 업종과는 달리 코로나19의 수혜를 입었다. 부동산 컨설팅 회사 에비슨영코리아에 따르면 국내 골프장 M&A 거래금액은 올해 3분기 말 기준으로 1조2000억원을 돌파했다. 이는 에비슨영코리아가 관련 집계를 시작한 지난 2008년 이후 가장 높은 수치다.

코로나19 확산으로 해외 골프여행이 불가능하게 되고, 어느 정도 사회적 거리두기가 가능한 활동으로 인식되면서 오히려 수요가 몰렸다. 그린피 등으로 현금 흐름이 꾸준하면서 기관 투자자들 사이에서는 안정적인 대체투자 수단으로 인식됐다.

|

가격도 매수자가 원하는 수준으로 형성된다. 골프장 인수전에 뛰어들었던 한 기관 관계자는 “매도자가 협상 과정 중에서 가격을 높게 불러서 결국 인수를 하지 못했다”고 말하기도 했다. 이달에는 아이젠인베스트먼트와 라이노스자산운용 컨소시엄이 안성Q를 1404억원에 인수했다. 이는 매각측인 케이스톤파트너스가 사들였던 가격(730억원)과 비교하면 약 두 배에 달한다.

!['7억8000만원' 로또 1등 남편 살해한 여성이 한 말 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122400001t.jpg)