|

해외 주식에 대한 높은 관심으로 정보 전달용 분석보고서가 쏟아지는 가운데 대형 증권사 리서치센터에서 커버리지 대상으로 편입, 투자의견을 제시해 눈길을 끈다.

미래에셋대우의 목표가는 타겟 주가순자산비율(PBR) 5.0배에 해당하는데 넥스트에라의 자본비용(7.3%)과 자기자본이익률(ROE: 2021년 11.6%)를 감안할 때 잠재성장률 6.2%에 해당하는 수준이다.

류제현 미래에셋대우 연구원은 “최근 동사가 가이던스로 제시한 8%이상의 주당순이익(EPS) 성장률보다 낮은 것”이라며 “성장성과 안정성을 고려할 때 목표주가는 도달 가능한 수치”라고 설명했다. 지난 4일 기준 넥스트에라에너지의 주가는 73.32달러로 상승여력은 23.1% 수준이다.

◇ 세계 1위 신재생에너지 사업자

|

신재생 발전 프로젝트를 중심으로 장기계약된 자산의 소유, 개발, 건설, 관리, 운영을 영위한다. 1925년 모태인 FPL(Florida Power&Light)이 설립됐고, 1997년 FPL Energy(현재 NEER)을 설립하며 FPL그룹으로 발전했다. 2019년말 NEER의 순발전 용량은 21.9GW(미국 21.2GW, 캐나다 0.5GW)다. 전원믹스는 풍력 65%, 원전 12%, 태양광 12%, 천연가스 7% 등으로 구성돼있다.

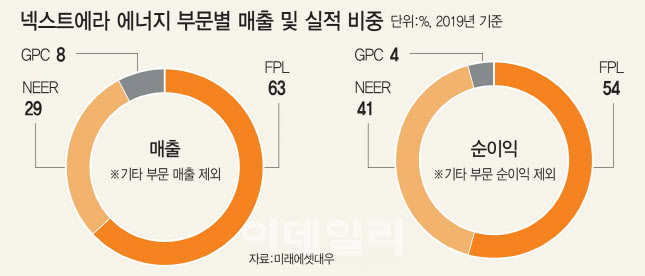

그룹의 모태인 FPL은 플로리다 최대 발전사업자로 전원믹스는 천연가스가 79%를 차지하고, 원전(13%), 석탄(4%), 태양광(4%) 등이다. 지난해 NEE 매출의 63%를 차지하며 순이익의 54%를 책임지고 있다.

이외에 지난해 1월 The Souther Company로부터 주식 전부를 인수한 GPC(Gulf Power Company) 역시 규제전력 사업자로 플로리다에서 발전, 송배전 사업을 영위하고 있다. GPC가 지난해 NEE에서 차지하는 매출 비중은 8%, 순이익은 4% 수준이다.

류제현 연구원은 “NEE는 세계 최대 신재생 발전사업자로 활발한 M&A를 통해 추가적인 외형확장과 규모의 경제를 이루고 있다”며 “안정적 실적과 꾸준한 배당확대로 안정적 ROE 창출이 가능하다”고 설명했다.

◇ 풍력·태양광 빠른 성장…전원믹스 친환경화 밸류에이션에 `긍정적`

특히 NEE의 주력인 풍력시장이 균등화 발전비용(LCOE) 하락과 함께 빠르게 성장할 것이란 예상이다. 글로벌 육상풍력의 가중평균 건설비용은 2010년 대비 24%, 2018년 대비 5% 하락한 1473달러/kW를 기록했고, 터빈 평균가격 역시 850달러/kW 아래로 하락했다. 2019년 세계 육상풍력의 가중평균 설비 이용률도 2010년 27%, 2018년 34%대비 상승한 36%를 기록중이다.

태양광 수요는 올해 코로나19에도 불구하고 발전원가 하락에 따른 대규모 프로젝트 활성화, 이자율 하락에 따른 수익성 개선, 친환경정책 등에 힘입어 전년대비 4% 성장한 111GW를 기록할 전망이다.

류 연구원은 “신재생 발전시장의 빠른 확대는 NEER의 발전 프로젝트 확대로 이어지고 있다”며 “NEE 산하에서 NEER만 신재생에너지 사업을 하는 것은 아니며, 전통 전력운영사인 FPL과 GPC도 전원믹스의 친환경화를 계획중”이라고 분석했다.

실제 2001년 FPL의 발전믹스는 중유발전 26%, 원전 25%, 천연가스 25%, 석탄 등으로 이뤄졌었지만 2019년엔 천연가스 비중이 75%로 크게 증가했고 태양광(2%) 비중도 생겨나기 시작했다.

그는 “FPL, GPC 등 전통 발전사업자의 친환경 발전으로 전환은 신재생에너지 발전비용(LCOE) 하락과 함께 자연스럽게 이뤄지는 것”이라며 “결국에는 △높은 성장성 △전사 ESG 등급 개선 △요금 기저 증가 등 NEE 밸류에이션 개선에도 긍정적 영향을 미칠 것”이라고 예상했다.

|

◇ 다양한 M&A로 성장동력 확보…안정적 배당 성장세

NEE는 2019년말 NEER, FPL, GPC를 포함해 33개의 다양한 관계/투자회사를 보유중이다. 계상된 자산중 지분법 투자자산은 75억달러(8조2113억원)에 달한다.

류 연구원은 “최근에도 활발한 투자와 인수합병이 일어나고 있다”며 “2018년 NEE가 도시가스사인 Florida City Gas를 인수해 FPL로 이전한 바 있고, 2018년 가스발전 프로젝트인 Oleander 인수도 이뤄졌다”고 설명했다.

지난해 역시 규모가 비교적 큰 GPC 인수(인수금액 44억4000만달러·4조9795억원)를 필두로 7월엔 수중송전망 운영사인 Transbay를 인수한 바 있다. 지난 9월엔 고압송배전 운영사인 GridLiance를 6억6000만달러에 인수를 결정하고 승인을 기다리고 있다.

이같은 적극적 인수합병은 NEE 성장성 확대에 기여할 것이며, 서로의 설비를 공유하면서 전력 수요에 유연하게 대응할 수 있는 장점도 있다는 설명이다.

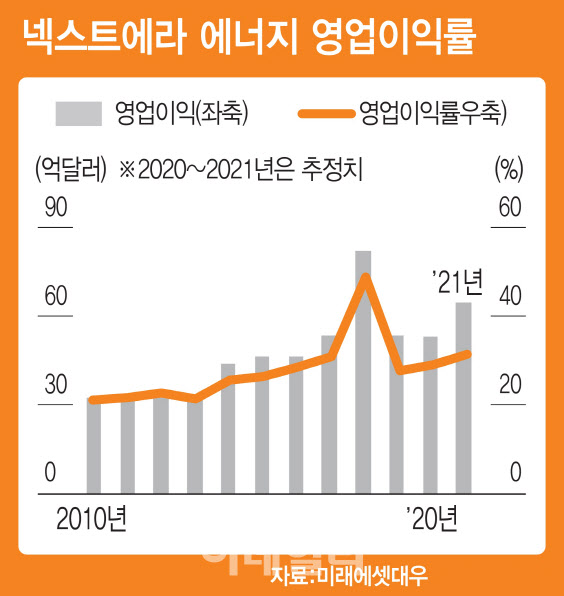

뿐만 아니라 NEER의 2011년 이후 순이익률은 평균 20%를 상회하고 향후 규모의 경제가 본격화하면서 30%대의 고마진이 기대된다. 다른 두 주요 관계사 FPL, GPC 등의 안정성을 더해 전사 ROE는 10%초반 수준에서 안정적으로 유지될 것이란 분석이다.

류 연구원은 “중간배당을 실시하는 NEE의 연간배당은 2011년 주당 0.55달러(주식분할 이후)에서 2019년 1.35달러로 연평균 10% 증가했고, 연간 배당성향은 50%이상”이라며 “2020년, 2021년 역시 주당 1.29달러, 1.35달러의 배당이 예상된다”고 밝혔다. 최근 주가 상승에 배당수익률은 2% 남짓이지만, 장기적으로 안정적 배당성장이 가능해 매력적이라는 설명이다.

|