|

내년 상반기 증시 상승 재료는 △한국의 반도체 중심 수출 및 실적 회복 △중국 경기 부양 효과 가시화 △미국 연준 피봇 재기대 등을 꼽았다. 변준호 IBK투자증권 연구원은 “하반기 피봇 현실화에 앞서 2분기 증시 정점 가능성이 높다”며 “다만 우리나라 회복세는 중국 부양 효과의 단기성, 미국 경기 둔화의 장기화로 인해 ‘반짝 회복’의 형태로 그칠 수 있다”고 말했다.

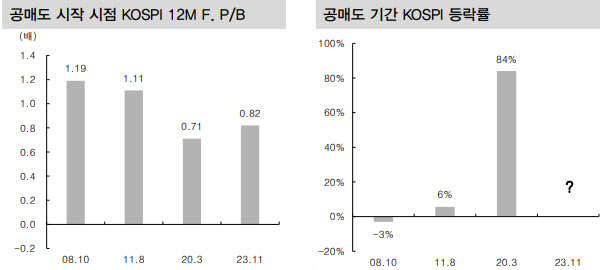

또한 공매도 금지 효과는 내년 상반기 제한적인 상승 요인이 될 것이라고 짚었다. 금융당국은 지난 5일 공매도를 2024년 상반기까지 전면 금지하겠다고 발표했다. 과거 공매도는 2008년 10월 금융위기, 2011년 8월 유럽 재정위기와 미국 신용등급 강등 상황, 2020년 3월 코로나19 셧다운 상황에서 금지됐다.

그간 공매도 금지 기간 주식시장은 금지 시점부터 단기 하락 후 꾸준한 반등세를 지속했다고 평가했다. 2008년 공매도 금지 당시에는 금지 기간동안 코스피가 3% 하락. 장기 호황 이후 위기 상황이었고 공매도 당시 주가순자산비율(PBR)이 약 1.2배로 높았다. 2011년엔 PBR이 0.71배로 매우 낮았고 공매도 기간이 길어 증시가 폭등했다.

변 연구원은 “2008년 사례 때는 공매도 금지 해제 이후에도 증시가 크게 상승했으나, 2011년과 2020년 당시에는 공매도 금지 해제 후 증시가 하락하는 경향 보였다”며 “이번 공매도 금지는 코로나19 국면이 이례적이었다는 점을 고려하면 내년 상반기 제한적 상승 재료로 추정한다”고 설명했다.

2분기 증시 저점 이후 하반기엔 △한국 수출 모멘텀 둔화 조짐 시작 △중국 경기 부양 효과 약화 및 소멸 △미국 기준 금리 인하 단행 △2025년 침체론 대두가 하락 요인으로 영향을 미칠 것으로 분석했다. 특히 △미국의 11월 대선을 앞두고 초가을부터 금융시장의 불확실성이 부각될 것으로 봤다.

업종별로는 △내년 상반기 반도체, 화학 등 경기 민감형 수출주 △하반기 경기 방어형 내수주가 유리할 것이라고 조언했다. 변 연구원은 “금리 하락에 따라 인터넷, 바이오, 게임 등 낙폭 과대 성장주에 대한 관심도 커질 수 있다”고 전했다.