국내 투자자들, 특히 개인 투자자들은 상당수가 공매도 반대를 외치고 있습니다. 이에 편승해 정치권 일부에서는 공매도 폐지론까지 나오고 있습니다. 과연 공매도는 그 자체로 ‘나쁜 것’일까요?

|

공매도는 보다 정확하게는 ‘차입매도’라고 할 수 있습니다. 다른 이의 자산을 ‘비쌀 때’ 빌려와(차입) 팔고, ‘쌀 때’ 되사와 갚는 것이니까요. 공매도를 하는 주체는 하락장에서 돈을 버니 좋고, 자산을 갖고 있는 주체는 이자나 수수료라는 부가 수익을 얻을 수 있습니다.

일부 ‘사악한’ 시장 참여자들은 특정 기업의 내부 정보를 미리 알고 공매도를 하기도 합니다. 이런 류의 시장 참여자들은 일반 선량한 투자자들에게 손해를 끼칩니다. 이들을 잡아내는 게 감독 당국의 책무입니다.

개중에는 ‘공매도 공격’으로 가격을 끌어내리는 이들이 있습니다. 주주 입장에서는 이가 갈리는 이들이죠. 1992년 영국 파운드화 공매도도 조지 소로스 퀀텀펀드 회장이 국제 핫머니들과 합세해 하면서 위력을 키웠습니다. 비슷한 방법으로 태국 바트화를 공격했고요.

|

공매도는 꽤 위험한 투자 기법에 속합니다. 가격이 예상대로 떨어지면 돈을 벌지만, 오른다면 손해를 볼 수 있습니다. 손실 위험이 매우 큽니다.

예컨대 공매도를 하는 기관투자자 A가 100만원짜리 주식 10개를 빌려왔다고 칩시다. 이 주식이 80만원으로 떨어지면 200만원(20만 X 10개)의 수익을 얻을 수 있습니다. 50만원으로 떨어지면 500만원(50만 X 10개)의 수익을 올릴 수 있습니다.

막장이긴 해도 0원이 된다면 A는 1000만원(100만 X 10개)의 수익을 기대할 수 있습니다. (물론 이런 일은 현실에서 발생할 수 없습니다.) 아무리 최고 수익을 잡는다고 쳐도 1000만원을 넘을 수 없습니다.

그런데 이 100만원짜리 주식이 기대와 달리 오른다고 가정해봅시다. 주식을 돌려줘야할 때가 됐는데 가격이 150만원에서 떨어지지 않는다면 500만원의 손실(50만 X 10개)을 보게 됩니다. 100만원에 팔고, 150만원에 사서 돌려줘야 하니까요.

만약 이 주식이 단시간에 10배가 됐다고 칩시다. 돌려줘야할 때 즈음에 1000만원이 됐다면 이론상 A는 9000만원(900만 X 10개)의 손실을 보게 됩니다. 가격이 무한으로 오른다면 손실도 무한으로 커지는 것이죠.

쉽게 얘기하자면 공매도에서 기대할 수 있는 수익은 원래 자산 가격의 100%를 넘을 수 없지만, 공매도에서 초래할 수 있는 손실은 계산하기 힘들 정도로 커질 수 있다는 얘기입니다.

공매도가 미운건 억만장자도 마찬가지

공매도가 일반 주주에게 환영받지 못하는 이유는 상식적으로 쉽게 납득이 됩니다. 어느 주주가 자신이 소유한 주식의 가격 하락을 원할까요. ‘떨어져라 떨어져라’ 고사를 지내듯 하는 공매도 세력이 미울 수 밖에 없습니다.

2016년 1월 15일 41달러로 시작해 1000달러 선까지 넘봤던 테슬라자동차의 사례에서도 쉽게 볼 수 있습니다. 일론 머스크 테슬라자동차 창업자는 공매도 세력을 조롱하는 듯한 표현을 공개적인 자리에서 수차례 했습니다. 남부럽지 않은 야망을 가진 억만장자도 공매도 세력이 무척이나 싫었나봅니다.

개인 투자자들도 비슷한 맥락에서 공매도가 싫을 수 밖에 없습니다. 자기 자산 가치의 하락을 공매도가 초래한다고 볼 여지가 있어서이지요. 누구라도 나의 불행을 틈타 누군가 이익을 본다면 참을 수 없을 것입니다.

|

진짜 미운 건 개인에게 불리한 불공평성

개인투자자들 입장에서 공매도가 미운 또다른 이유는 그들이 느끼는 불공평함에 있습니다. 개인보다는 기관투자자들이 더 오래 주식을 빌려서 공매도를 할 수 있습니다. 출발선부터 개인과 기관·외국인은 기울어진 운동장인 것입니다.

개인은 증권사나 자산운용사로부터 30일에서 90일 정도 주식을 빌릴 수 있습니다. 기관·외국인은 6개월에서 1년 정도 주식을 차입할 수 있습니다. 딱 봐도 기관·외국인이 하는 공매도가 더 유리할 수 밖에 없습니다.

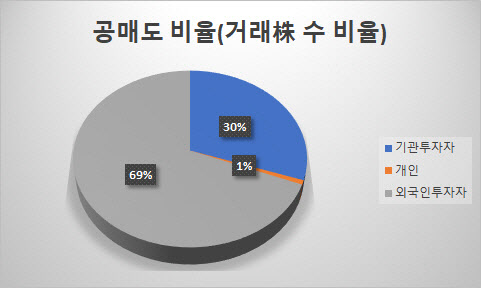

한국거래소가 운영하는 공매도포털을 보면 이 같은 경향은 두드러집니다. 공매도가 개인투자자와 외국인 투자자에 금지되기 직전일인 2020년 3월 13일을 보면 기관투자자들은 1267만5179주를, 외국인 투자자는 2878만3065주를, 개인투자자는 32만7716주를 공매도했습니다. 이날 개인투자자들의 공매도 비율이 전체의 0.78% 정도에 불과했습니다.

|

이런 의심을 강력하게 뒷받침하는 사고가 일어났습니다. 2018년 4월에 일어났던 삼성증권의 배당 실수 건입니다. 잘 알려져 있는 이 사건은 직원의 실수로 자사주 소유 직원에 주당 1000원이 아닌 주당 1000주를 배당했습니다.

실체가 없는 유령주식이 숫자적으로 시장에 풀린 것이지요. 일부 직원은 이를 알아채고 팔아치워 부당 이득을 취하려고 했습니다. 선의의 일반 투자자들만 속은 것입니다.

쉽게 말해 ‘가짜로 주식을 사고 파는 게 가능하다’가 시스템적으로 구현된 것입니다. 골드만삭스 등 외국인 투자자들도 무차입 공매도를 수시로 하다 적발되기도 했습니다.

개인 투자자 입장에서는 구조적으로 기관과 외국인 투자자에 지극히 불리한 구조입니다. 공매도 세력의 대부분을 차지하는 그들끼리 무슨 일이 일어나고 있는지 알기도 힘듭니다. 개인 투자자들 입장에서는 불공평하다고 느끼는 게 당연합니다.

공매도 그 자체는 무색무취

공매도는 그 자체는 죄가 없습니다. 다양한 투자 기법 중 하나입니다. 전문 투자자들의 자산 헷지 수단이면서 시장에 형성될 가격 거품을 막는 역할도 합니다. 펀더멘털이 약한 기업이 주식 시장에서 퇴출되는 계기를 마련해주기도 합니다.

사바나의 하이에나와 공매도를 동일시한다면 무리일까요? 하이에나는 캐릭터 상 결코 환영받지 못하지만, 그 존재만으로도 건강한 생태계 유지에 도움을 줍니다.

|

더욱이 공매도가 있다고 해서 시장이 늘 하락한다고 볼 수 없습니다. 공매도가 없다고 해서 시장이 상승만 하는 것도 아니고요. 뉴욕 증시를 보면 쉽게 알 수 있습니다.

문제는 그걸 악용하는 집단입니다. 가짜로 사고 파는 무차입 공매도 세력은 시장을 병들게 하는 암적 존재라고 할 수 있습니다. 시장의 신뢰를 떨어뜨리는 요인이기도 합니다.

개인에 지나치게 불리한 공매도 구조도 손 볼 필요가 있습니다. 당국 입장에서는 투기적인 공매도를 우려하겠지만, 기관이나 외국인이라고 해서 나을 게 없어 보입니다. 오히려 기업의 내부 정보를 들여다보고 공매도를 할 수 있는 여지는 기관이나 외국인이 더 클 수 있습니다.

금융당국이 해야할 일은 공매도의 허용 가부가 아니라, 시장 플레이어들이 느끼는 불공평함을 줄여줘야 하는 데 있습니다. 부당한 공매도로 부당 이득을 취하고, 그에 따른 손실이 개인들에게 전가되는 일이 없도록 해야 한다는 뜻입니다.

공매도에 대한 불신과 질시는, 어쩌면 신뢰할 수 없는 시장에 대한 민심일 수 있습니다.

![결혼 앞둔 예비신부 사망…성폭행 뒤 살해한 그놈 정체는 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031200001t.jpg)