|

현대차증권은 22일 “달러화 해외주식은 달러화와 역의 상관계수로 환율을 오픈해도 변동성이 확대되지 않는다”며 환헤지를 크게 고려하지 않아도 된다고 밝혔다. 해외 주식시장 변동성이 환율 변동성보다 큰 탓이다.

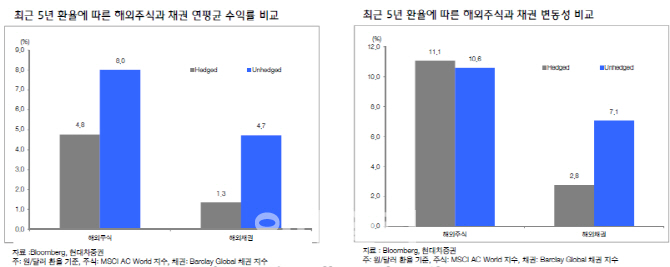

김중원 현대차증권 연구원은 “최근 5년 글로벌 주식 지수의 연평균 수익률과 변동성은 각각 4.8%, 11.1%로 나타났다”며 “이기간 원달러환율 변화를 반영한 수익률과 변동성은 각각 8.0%, 10.6%로 수익률은 상승하고 변동성은 소폭 하락했다”고 진단했다.

반면 해외채권은 환율을 오픈할 경우 변동성이 크게 확대된다는 점에서 환헤지 전략이 필수적이란 분석이다. 최근 5년 글로벌 채권지수의 연율화한 수익률과 변동성은 각각 1.3%, 2.8%였는데 원달러환율 변화를 반영한 글로벌 채권지수의 수익률과 변동성은 각각 2.8%, 8.1%로 수익률은 소폭 오른 반면 변동성은 3배이상 크게 확대됐다.

신흥국 주식과 신흥국 통화는 모두 위험자산으로 환오픈 전략은 변동성을 확대시킬 수 있어 환헤지가 필요하다는 분석이다. 다만 해외채권과 신흥국 투자시에도 환헤지비용과 기관의 위험허용한도를 고려한 환헤지 최적화 전략을 권고했다.

김 연구원은 “2016년 이전 한미금리차가 역전되기 전까지 달러화 자산에 100% 환헤지는 선택이 아닌 필수였다”며 “당시 달러화 환헤지는 수익률을 높이는 요인으로 작용해 달러화 채권을 환헤지할 경우 수익률을 높이면서 변동성도 낮출 수 있었다”고 설명했다. 그러나 한미금리차가 역전된 이후 달러화 채권을 환헤지할 경우 변동성은 하락하지만 수익률도 하락해 자산배분에 환헤지 비중 최적화가 요구되고 있다는 지적이다.

한편 선진국 주식과 통화는 대체로 역의 상관계수를 갖는데, 통화와 주식시장의 역의 상관계수가 높으면 주식투자에 있어 환노출이 오히려 변동성을 낮출 수 있다.

최근 통화별 스왑레이트를 비교하면 스위스 프랑, 유로, 엔화, 대만달러는 수익률을 높이는 요인으로 작용하는 반면 달러를 비롯한 중국, 인도, 홍콩달러 등은 환헤지 비용이 발생하는 구조다.

![박재현 연임 못하나…한미사이언스, 이사회서 새 대표 후보 논의[only 이데일리]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031101657t.800x.0.jpg)