|

7일 예정된 하원 증언에서 파월 의장은 경기, 인플레이션, 금리 등 통화정책 전반에 걸친 내용을 보고할 예정인데 3월 연방공개시장위원회(FOMC) 프리뷰 성격이 내포되어 있는 만큼, 주식, 채권, 외환 등 전반적인 자산시장의 참여자들의 관심도 이곳으로 집중될 전망이라는 것이 한 연구원의 설명이다.

2월 중에 대부분 연준 인사들이 금리인하 시점에 대해, ‘하반기 이후’, ‘올해 말’, ‘연내 3회 적절’, ‘3분기 1회 시행 후 중단’ 등의 키워드를 제시하면서 보수적인 입장을 표명했던 상황이다. 이처럼 FOMC 나 연준 위원 발언이 대체로 매파 스탠스를 유지하고 있으나, 2월 이후 AI 주, 가상화폐를 중심으로 위험자산랠리가 출현했으며, 그 과정에서 단기 기대인플레이션이 급등했다는 점이 연준 입장에서는 3월 FOMC를 앞두고 고민을 자아낼 수 있는 부분이라고 한 연구원은 전했다.

그는 “따라서 이번 하원 증언에서 관전 포인트는 1월 FOMC 이후 약 1개월이 지난 현시점까지의 위험자산 랠리, 1월 CPI와 PPI 쇼크, 기대 인플레이션 급등에 대한 파월 의장의 스탠스가 어느 정도로 매파적일지가 될 것”이라며 “이 결과에 따라 숨 고르기 조정을 보이고 있는 주식시장이 2월 이후 좀처럼 방향성을 나타내지 못하고 있는 외환시장과 채권시장 등 전반적인 금융시장에 걸쳐 변동성 확대시킬 소지가 있다”고 강조했다.

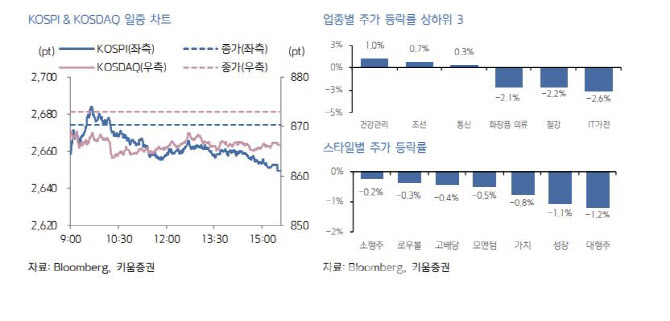

이를 미뤄봤을 때 국내 증시도 약세 압력을 받을 것이라는 전망이다. 한 연구원은 “국내 증시는 나스닥, 비트코인 등 주요 위험자산군들의 가격 조정과 미국 1월 ISM 서비스업 PMI 부진, 파월 의장의 하원 발언 경계심리 등이 약세 압력을 가할 전망”이라며 “업종 측면에서도 전일과 유사하게, 애플이 연초 이후 중국 내 아이폰 판매감소로 약세를 보였다는 점이나, 테슬라 또한 독일 공장 화재로 생산 중단됐다는 소식에 부진했다는 점은 전일 낙폭이 컸던 국내 관련 주들의 장중 수급 변동성을 확대시킬 것”이라고 예상했다.

![“270만원 화웨이 신상폰 살 수 있어요?” 中매장 가보니[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112601335t.jpg)

![친누나 11차례 찔러 죽이려한 10대에...법원 “기회 주겠다” [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112700001t.jpg)