|

특히 정부가 2022년부터 한국 증시 디스카운트 원인에 대해 정책 세미나를 여러 번 개최했고 관련 전문가들을 초빙해 해소 방안을 논의한 점을 미뤄보면 아직 단기 이슈가 아니라는 평가다. 주식이 국민 자산 증식의 일환이 될 수 있도록 기업가치를 개선시킨다는 관점에서 올 초 밸류업 프로그램이 제시가 됐는데 해당 정책이 일회성으로 끝나지도 않을뿐더러 세부 개정안은 5월 발표될 예정이고, 세법개정, 상법 개정이 대기하고 있다는 것이 박 연구원의 설명이다.

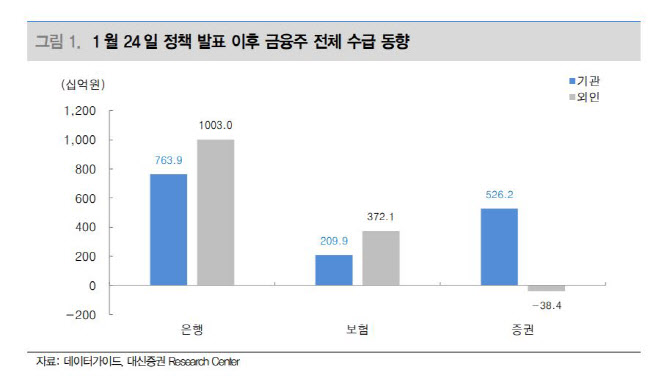

다만, 밸류업 프로그램이 논의된 이후 구체적인 배당정책을 제시한 금융회사는 거의 없다고 박 연구원은 지적했다. 미래에셋증권이 보통주 및 우선주 소각 계획을 발표했고, 이를 제외한 대부분은 5월 세부내용을 확인하고 적극적으로 동참하겠다는 입장만 밝혔기 때문이다. 다만, 금융지주의경우 분기배당, 분기 균등배당, 자사주 매입 및 소각, 배당 기산일 변경 등 최근 3년 동안 꾸준히 배당정책을 확대하겠다고 밝혔다.

박 연구원은 “밸류업 프로그램의 본질이 낮은 PBR 개선에 대한 경영진의 의지, 그리고 거기서 파생되는 ROE 제고라는 관점에서 고려해봤을 때 4가지 기준에 따라 종목을 선별해야 한다”며 △충분한 자본비율 △경영진 의지 △낮은 ROE 제고 가능 여부 △낮은 PBR 등을 짚었다. 이어 “회사 개별적 상황에 따라 주목할 만한 회사는 삼성생명, 삼성화재, 메리츠금융지주, KB금융을 제시. KB금융, 신한지주, 하나금융지주와 증권 커버리지 5사의 목표주가 상향 및 증권주에 대한 투자의견을 중립에서 비중 확대로 상향한다”고 강조했다.

!['36.8억' 박재범이 부모님과 사는 강남 아파트는[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500062t.jpg)

![설에 선물한 상품권, 세금폭탄으로 돌아온 까닭은?[세상만사]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500108t.jpg)

![조상님도 물가 아시겠죠… 며느리가 밀키트 주문한 이유[사(Buy)는 게 뭔지]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500087t.jpg)