|

스토리지 부문 매출이 2% 하락한 걸 제외하곤 전 사업부가 30% 이상 성장했다. 컴퓨팅과 네트워크 부문은 34% 증가했다. 견조한 PC 수요와 데이터센터향 라인업 확대가 지속되는 가운데 기업향 수요의 회복세를 확인됐다. 모바일 부문 5G 스마트폰 판매 증가로 계절성이 완화되며 44% 증가했다. 임베디드 부문 또한 급격한 수요 증가로 34% 증가, 다시 한번 최대 실적을 경신했다.

마이크론은 향후 3분기 매출액(중간값) 가이던스로 71억달러를 제시했다. 이는 컨센서스인 68억7000만달러를 상회하는 수준이다. 전방산업 수요 강세가 이어지면서 연간 B/G 전망도 상향 조정했다. 디램은 20%, 낸드는 30% 초중반대로 올랐다. 디램은 연내 공급부족 현상이 심화될 것으로 예상돼 가파른 ASP 상승이 기대되는 반면, 낸드는 예상보다 높은 수요가 지속돼 단기간 내 안정화될 것으로 전망된다.

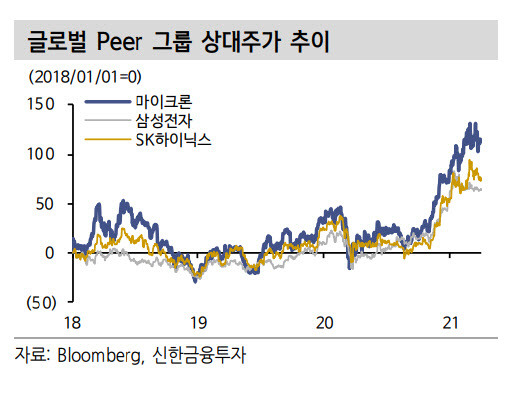

메모리 반도체 빅사이클(Big cycle)은 예상대로 진행되고 순조롭게 있다는 평가다.

김형태 신한금융투자 연구원은 “이번 메모리 사이클은 서버가 시장을 견인했던 지난해 대비 상승세가 강하게 진행될 전망”이라며 “모바일, PC, 서버, 전장 등 전방산업 수요가 전반적으로 확대되고 있으며, 공급사, 고객사 모두 재고 수준이 낮아져 가격 상승 폭이 시장 기대치를 상회할 것으로 기대되기 때문”이라고 설명했다.

이어 “수요에 대한 확신은 성수기에 접어드는 하반기부터 더욱 견고해질 전망으로, 동사에 대한 긍정적 의견을 유지한다”라고 덧붙였다.

![공정위, 현대건설 현장조사…‘尹관저 골프장 공사' 정조준[only 이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021201342t.jpg)