14일 배세호 하이투자증권 연구원은 “미국 경쟁당국 승인 절차와 티웨이항공의 유럽 4개 노선 취항은 동시에 진행될 것으로 보여 티웨이항공은 이들 중 가장 빠르게 직접적인 수혜를 입을 것”이라며 이같이 밝혔다.

13일(현지 시각) 기준 EC는 대한항공의 아시아나항공 합병을 조건부로 승인했다. EC는 △아시아나항공의 화물사업부 매각 △티웨이항공에 유럽 4개 노선 이관을 담은 시정조치안을 이행하는 전제로 승인한 것이다. 1월31일 일본 경쟁 당국으로부터 합병 승인을 받아 이제는 미국 경쟁 당국의 승인만을 남겨 두고 있다.

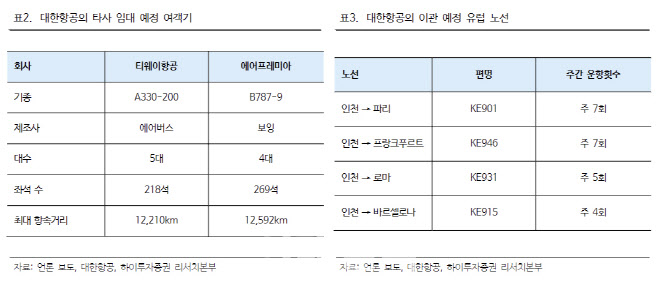

배 연구원은 “EC의 양 사 합병의 조건은 티웨이항공에 유럽 4개 노선(파리, 프랑크푸르트, 로마, 바르셀로나)의 운수권 및 슬랏을 이관하는 것”이라며 “현재 대한항공의 해당 노선의 운항횟수는 주 23회로 파리(주 7회), 프랑크푸르트(주 7회), 로마(주 5회), 바르셀로나(주 4회)”라고 설명했다. 티웨이항공은 빠르면 올 6월부터 해당 노선에 취항할 예정이며, 대한항공으로부터 운항 가능한 여객기를 임대받고, 운항 승무원은 파견 받을 예정이다. 주 23회의 운항 횟수를 커버하기 위해서는 최소 8대 이상의 기재가 필요한 관계로, 임대 여객기는 향후 늘어날 여지가 있다.

배 연구원은 “티웨이항공은 최대 운항거리가 1만km 수준인 A330-300을 현재 3대 보유하고 있고, 올해 2대를 추가로 도입할 예정인데 러시아-우크라이나 전쟁이 종식돼 러시아 영공으로 비행이 가능하다면 해당 기재로 해당 유럽 노선 운항이 가능하다”면서 “해당 노선은 연환산 기준 4500억~5000억원 수준의 매출 증가 효과를 기대할 수 있으며 이는 올해 티웨이항공의 매출 추정치를 31~35% 증가시킬 것”이라고 기대했다..

아시아나항공(020560)도 이번 EC의 조건부 승인으로 합병 불확실성은 크게 해소하는 동시에 재무구조 개선이 가능할 것이란 판단이다. 작년 3분기 말 기준 아시아나항공의 차입금(리스부채 포함)은 6조9000억원 수준으로 현금성자산 1조5000억원 대비 과도하다. 차입금 2조원은 1년 내 만기가 돌아온다. 그는 “미국 당국의 합병 승인이 완료되면 아시아나항공의 유상증자가 완료돼 추가로 7500억원이 추가로 들어와 만기 차입금을 대응할 수 있을 것”이라 기대했다.

또 아시아나항공의 신종자본증권 1조2000억원(가중평균금리 6.2%)의 이자비용도 연간 700억원 이상이 소요되는 점을 고려할 때, 향후 대한항공의 아시아나항공 연결종속회사 편입 이후 대한항공이 보유한 3000억원의 사모전환사채는 주식으로 전환하고 나머지 8550억원의 사모전환사채도 조기 상환 혹은 주식 전환을 유도하며 재무 부담을 줄일 것으로 예상된다.

대한항공(003490) 역시 합병 관련 불확실성을 줄일 수 있다. 그는 “티웨이항공에 유럽 노선 일부, 에어프레미아에 미국 노선 일부를 제공하고, 여객기를 해당 회사에 임대 예정(A330-200 5대, B787-9 4대)이지만, 향후 합병 시 긍정적 효과(비용 절감, 장거리 노선 경쟁력 강화)도 분명하다”고 강조했다. 이어 “대한항공의 재무건전성은 매우 높은 상황이라 아시아나항공 인수가 재무적 부담에 미치는 영향은 크지 않을 것”이라고 판단했다.

|

그는 “현재 아시아나항공 화물사업부의 희망 매각 가격은 5000억~7000억원이며, 화물사업부의 부채는 1조원 수준으로 추산되는데 제주항공의 작년 3분기말 현금성자산은 3500억원 수준으로 아시아나항공 화물 사업부를 인수하는 데 여유로운 자금 상황은 아니다”라고 덧붙였다.

!['과대망상'이 부른 비극…어린 두 아들 목 졸라 살해한 母[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021700001t.jpg)